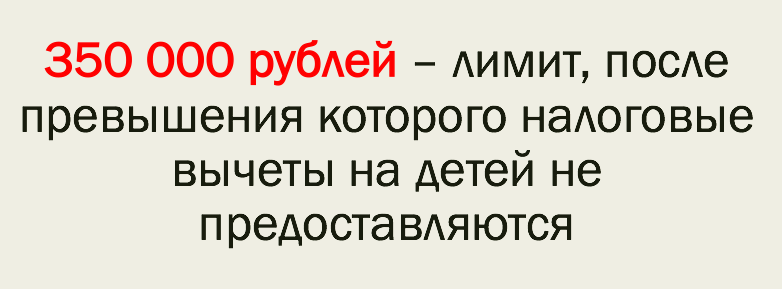

Вычет на ребенка можно получать только до того месяца, в котором доходы с начала года превысят 350 000 руб. При расчете этого максимального предела учитывают только доходы, с которых НДФЛ нужно платить по ставке 13 процентов (кроме дивидендов).

Такие правила установлены абзацем 17 подпункта 4 пункта 1 статьи 218 Налогового кодекса РФ.

Совет: в некоторых случаях одному из родителей (в т. ч. приемных) выгодно передавать право на свой стандартный вычет на ребенка другому родителю. Например, когда один из родителей в течение года находился в длительном неоплачиваемом отпуске.

Право на получение стандартного вычета на ребенка за каждый месяц отпуска в этом случае сохраняется (п. 1 ст. 218 НК РФ). Родитель, находящийся в отпуске, может отказаться от вычета в пользу второго родителя. Таким правом родители смогут пользоваться до тех пор, пока в течение календарного года доход, облагаемый по ставке 13 процентов (кроме доходов в виде дивидендов), одного из них не превысит 350 000 руб.

Таким образом, второй родитель будет получать стандартный вычет на первого ребенка в двойном размере, например 2800 руб. вместо 1400 руб. Если ребенок, на которого положен вычет, – инвалид, то второй родитель будет получать вычет в сумме 24 000 руб. вместо 12 000 руб.

Это следует из положений подпункта 4 пункта 1 статьи 218 Налогового кодекса РФ.

Кто имеет право на получение и в каком размере

Согласно статье 218 НК РФ, право на стандартный вычет на детей имеют:

- родной или приемный родитель;

- супруг или супруга родителя;

- опекун или попечитель.

Лимит вычетов по НДФЛ 2019 на детей в месяц:

Первый и второй ребенок

Также в двойном размере льгота предоставляется в случае отказа от ее применения вторым родителем. При этом второй родитель должен обязательно иметь налогооблагаемый доход. Обратите также внимание, что после развода оба родителя также имеют право получать вычет. Но налоговая льгота предоставляется в том случае, если второй родитель действительно обеспечивает малыша, несет расходы на него. Чтобы проверить это, в Министерстве финансов рекомендуют убедиться, что работник платит алименты — либо по решению суда, либо по соглашению по их уплате (Письмо Минфина России от 15.01.2019 № 03-04-05/1233).

Важным вопросом является определение, каким по очередности является ребенок. При решении этого вопроса необходимо учитывать, что число детей определяется независимо от возраста старших детей. То есть если даже старшие дети достигли 24 лет, их все равно необходимо включать в подсчет (Письмо Минфина РФ № 03-04-05/17101 от 15.04.2014).

Отдельно следует сказать о вычете, предоставляемом на учащихся-очников в возрасте до 24 лет. Могут ли родители получать льготы после того, как студенту исполнилось 24 года или сразу после дня рождения надо считать НДФЛ без вычета? Чиновники напоминают (Письмо Минфина от 29.12.2018 № 03-04-06/96676), что согласно ст. 218 НК РФ, предоставлять стандартный налоговый вычет можно до конца года, в котором ребенку исполнилось 24 года, если период соответствующего обучения приходится на этот же год. Если период обучения заканчивается в месяце до окончания года, в котором ребенку исполнилось 24, то начиная со следующего месяца стандартный налоговый вычет не предоставляется. Это разъяснение рассмотрим на конкретном примере. Допустим, работник Иванов И.И. получает налоговый вычет на сына-студента, которому в мае 2019 года исполнится 24 года. Вуз молодой человек окончит, к примеру, в июле 2020 года, значит, его отец сможет получат вычет до конца 2019. Если молодому человеку исполнится 24 года в мае 2020 года, а вуз он оканчивается в июле 2020 г., то работник Иванов сможет получать вычет до июля 2020 г., включительно.

Предел вычета на детей в 2019 году

Предел по вычетам на детей 2019 года пока остается неизменным и составляет 350 000 руб. Доход исчисляется с 1 января каждого налогового периода. Как только сумма заработка превысит данную сумму, предоставление льготы прекращается. Остановить предоставление необходимо в том месяце, когда достигнут лимит.

До 2016 г. лимит дохода для применения рассматриваемого уменьшения налога составлял 280 000 руб.

Лимит вычета на детей 2019: возрастные ограничения

Налоговая база по рассматриваемому основанию уменьшается начиная с месяца рождения ребенка. Прекращается применение льготы в год, когда ребенку исполняется 18 лет. Обратите внимание, что предоставляется она до конца налогового периода (пп. 4 п. 1 ст. 218 НК РФ).

Если студент продолжит обучение в очной форме, то при подтверждении данного факта льгота сохраняется до того, как он достигнет возраста 24 лет. В этом случае предоставление уменьшения налога необходимо прекратить с месяца, следующего за месяцем окончания обучения (Письмо Минфина № 03-04-05/8-1251 от 06.11.2012).

При этом не важно, имеет учащийся свой личный источник дохода или нет.

Как получить льготу через работодателя

Заявление на льготу можно подать одному из работодателей. В нем необходимо указать размер и основание получения льготы, Ф.И.О. и даты рождения детей. Также необходимо приложить подтверждающие право документы:

- свидетельство о рождении или усыновлении;

- акт о назначении опекуна;

- свидетельство о браке (для супруга родителя);

- свидетельство о разводе (если налогоплательщик уже не состоит в браке);

- документ об обучении (если обучающемуся от 18 до 24 лет);

- документы, подтверждающие статус единственного родителя;

- подтверждение содержания (например, нотариально удостоверенное соглашение об уплате алиментов, документы, подтверждающие расходы на содержание детей);

- справку об инвалидности.

Если сотрудник работает не с 1 января текущего налогового периода, то уменьшение налога ему может быть предоставлено только с учетом доходов по предыдущему месту работы. Для подтверждения доходов сотрудник должен предоставить справку 2-НДФЛ от прежнего работодателя.

Предел НДФЛ — вычет на детей 2019: пример расчета

Менеджер Ивантеев С.Л. написал заявление на предоставление стандартного вычета на детей. У него их трое:

- Ивантеева Анна Сергеевна, дата рождения 11.06.1995, не обучается, образование получено.

- Ивантеева Мария Сергеевна, дата рождения 03.11.2010.

- Ивантеев Иван Сергеевич, дата рождения 15.07.2015.

Работнику установлен оклад 40 000 руб. в месяц.

Старшей дочери более 18 лет, и она не является учащимся очного отделения, следовательно, на нее льгота не распространяется. Двое других младше 18 лет, поэтому в 2019 г. Ивантееву С.Л. предоставлено ежемесячное уменьшение налоговой базы на второго ребенка в размере 1400 руб. и на третьего — 3000 руб.

В сентябре доход превысил 350 000, поэтому уменьшение базы по НДФЛ более не применяется. Таким образом, налогооблагаемая база за налоговый период была уменьшена на 35 200 руб., а сумма уплаченного в бюджет НДФЛ — на 4576 руб.

В справке 2-НДФЛ предоставленные стандартные вычеты необходимо отразить в разделе 4. Коды установлены Приказом Минфина № ММВ-7-11/[email protected] от 10.09.2015.

Если получаете официальную зарплату и у вас есть дети, значит, наша статья очень кстати. Ведь здесь мы рассказываем, каковы размеры вычетов по НДФЛ на детей в 2019 году – их суммы и лимиты. Как по закону распределяются стандартные налоговые вычеты на первого, второго, третьего и последующих детей? Приводим таблицу с предельными суммами вычетов и комментариями.

Кому предоставляют вычеты на детей

Если на обеспечении работника – налогового резидента РФ есть дети, то он вправе получать стандартные налоговые вычеты на каждого. Данные вычеты положены только в отношении доходов, которые облагают НДФЛ по ставке 13 процентов (кроме дивидендов).

Причём право на вычет на детей в 2019 году имеют не только родители (в т. ч. приемные), но и их супруги, а также усыновители, попечители и опекуны. Чтобы получить детский вычет у работодателя, в бухгалтерию нужно подать соответствующее заявление.

Предельные размеры детских вычетов: таблица

Налоговым законодательством предусмотрены стандартные налоговые вычеты на детей, которые указаны ниже в таблице ниже. Здесь приведены размеры по состоянию на 2019 год (подп. 4 п. 1 ст. 218 НК РФ). По сравнению с 2018-м годом их суммы не поменялись:

| Размер | Получатели | Условия | |

|---|---|---|---|

| 1400 руб. | Родители и их супруги, усыновители, опекуны, попечители, приемные родители и их супруги |

На первого и второго ребенка | Считают всех детей независимо от возраста. Стандартные вычеты положены родителям на детей до 18 лет. Но если ребенок занят на очной форме обучения, то предельный возраст отодвигается до 24 лет (не включительно!). |

| 3000 руб. | На третьего и каждого последующего ребенка | ||

| 6000 руб. | Опекуны, попечители, приемные родители и их супруги | На каждого ребенка-инвалида до 18 лет и на учащегося по очной форме инвалида I или II группы от 18 до 24 лет | |

| 12 000 руб. | Родители и их супруги, усыновители | ||

Предоставление стандартного вычета 3-му и каждому последующему ребенку происходит независимо от того, предоставляется ли вычет первому и/или второму ребенку. Поясним на примере: на двух старших детей в семье вычеты не положены в силу их возраста, а младшему нет 18 лет. Значит, на последнего ребенка должны давать налоговый вычет в размере 3000 рублей (письмо Минфина от 15.03.2012 № 03-04-05/8-302).

Удвоенный вычет на ребенка

Если родитель (приемный родитель), усыновитель, опекун или попечитель – единственный родитель, усыновитель, опекун или попечитель соответственно, то стандартный налоговый вычет предоставляют ему в двойном размере.

Единственным родителем становятся при отсутствии второго родителя, допустим, по причине (письмо Минфина от 03.07.2013 № 03-04-05/25442):

- смерти;

- признания безвестно отсутствующим;

- объявления его умершим.

При этом удвоенный вычет единственному родителю прекращают предоставлять с месяца, следующего за месяцем его вступления в брак.

Также детский вычет в двойном размере могут предоставлять одному из родителей (приемных родителей) по их выбору, если второй напишет заявление об отказе в получении детского вычета по НДФЛ (подп. 4 п. 1 ст. 218 НК РФ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.