- количества детей в семье (льготы суммируются);

- порядка их рождения (выше на 3-го и последующих детей);

- наличия у детей инвалидности.

При выполнении условий, определяющих возможность предоставления льготы, вычет производится ежемесячно (оформляется через работодателя), либо по завершении года путем возврата излишне уплаченных налогов (при личном обращении в налоговый орган с необходимыми документами и заявлением).

Стандартный вычет можно получать одновременно с социальными, предоставляемыми на лечение и обучение детей. Другие стандартные вычеты, положенные налогоплательщику, также предоставляются одновременно с детскими.

Условия получения

Стандартный налоговый вычет предоставляется гражданам, которые имеют детей в возрасте до 18 лет (24 — при очном обучении). Уменьшение налогооблагаемой базы производится с месяца рождения (усыновления) ребенка в текущем году и продолжается до окончания того года, в котором он достигнет указанного возраста.

Например, если ребенок родился в ноябре, родители смогут получить льготу только за 2 месяца. А если ему исполняется 18 лет в январе, то льгота на НДФЛ будет предоставляться в течение всего календарного года.

Не могут оформить данную льготу лица, освобожденные от уплаты подоходного налога, в частности:

- безработные, не имеющие источников дохода, кроме государственного пособия по безработице;

- индивидуальные предприниматели, применяющие специальные налоговые режимы.

В соответствии с п. 4 ст. 218 Налогового кодекса (НК) РФ право на налоговую льготу имеют:

- родители и их супруги, а также усыновители;

- приемные родители и их супруги, попечители и опекуны.

Например, если родители находятся в разводе и при этом вступают в новый брак, то право на стандартный вычет имеют как сами родители, так и их новые муж (жена), при условии, что они принимают участие в материальном обеспечении детей.

Льгота по НДФЛ в удвоенном размере полагается единственному родителю или одному из родителей, если второй официально отказался от налоговой льготы.

Стандартные налоговые вычеты по НДФЛ в 2019 году на детей

Предельная величина дохода для вычета на детей по НДФЛ в 2019 году составляет 350000 руб. Это означает, что льгота по НДФЛ на детей предоставляется до месяца, в котором официальный доход родителя (до уплаты налогов) и исчисленный нарастающим итогом с начала года, превысил данную сумму. После этого подоходный налог будет снова выплачиваться в полном объеме до конца года.

Размеры налоговых вычетов на детей в 2019 году

| Сумма вычета (руб.) | На кого предоставляется |

|---|---|

| 3000 | на третьего и последующего |

| 6000 | на ребенка-инвалида (инвалида с детства I и II групп), находящегося под опекой (попечительством) или приемного |

Пример расчета

Чтобы рассчитать величину положенного налогоплательщику вычета, нужно выстроить очередность детей в соответствии с датами их рождения. При установлении порядка рождения учитываются все дети налогоплательщика, в том числе те, на кого налоговая льгота уже не полагается:

- не обучающиеся очно совершеннолетние;

- лица старше 24-летнего возраста;

- умершие.

Если у супругов, имеющих общего ребенка, есть также по ребенку от предыдущих браков, то общий будет считаться 3-им.

У матери К. трое детей возраста 25, 16 и 12 лет. Её зарплата составляет 20000 руб., а доход супруга — 40000 руб. К. имеет право на вычет по НДФЛ на двоих детей — второго (1400) и третьего (3000). Суммарный вычет равен 4400 руб. — данная сумма будет вычитаться из зарплаты К. перед снятием подоходного налога.

НДФЛ = (20000 руб. — 4400 руб.) × 0,13 = 2028 руб.

НДФЛ = 20000 руб. × 0,13 = 2600 руб.

На руки К. смогла бы получить только 17400 руб. (20000 руб. — 2600 руб.). Следовательно, уменьшение облагаемой налогом базы позволяет К. получать зарплату на 572 руб. больше, чем без применения вычета.

Аналогичным образом вычисляется льгота для супруга, исходя из его месячного дохода. Льгота на НДФЛ предоставляется до месяца, пока суммарный годовой доход сотрудника не достигнет 350000 руб. Поэтому для К. вычет будет производиться ежемесячно в течение всего года, а для её супруга — в течение 8 месяцев, с января по август включительно (в сентябре сумма его дохода за год превысит установленный лимит: 350000 / 40000 = 8,75).

Как оформить налоговый вычет на ребенка

Льготу по НДФЛ можно оформить двумя способами:

- через работодателя;

- в налоговой службе по месту жительства.

Чтобы оформить налоговый вычет на детей по месту трудоустройства необходимо:

- Написать заявление на получение налоговой льготы на имя работодателя.

- Предоставить копии документов, подтверждающих право на получение вычета.

Если стандартные вычеты на детей не предоставлялись работодателем в течение года или были рассчитаны в меньшем размере, то налогоплательщик может их получить по окончании года при подаче декларации о доходах в налоговый орган по месту жительства. Для этого гражданину необходимо:

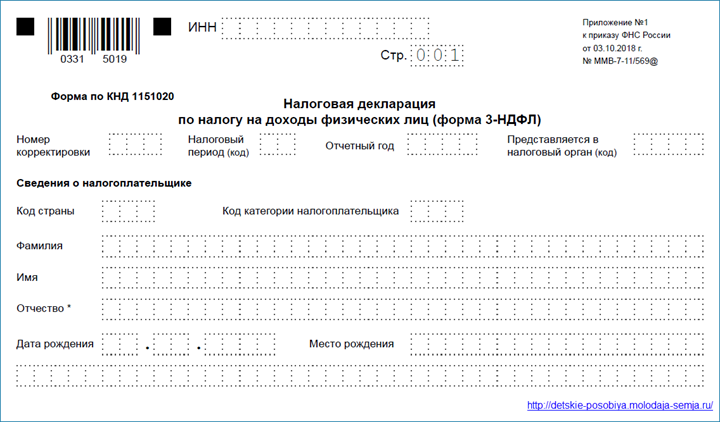

Заполнить налоговую декларацию по форме 3-НДФЛ.

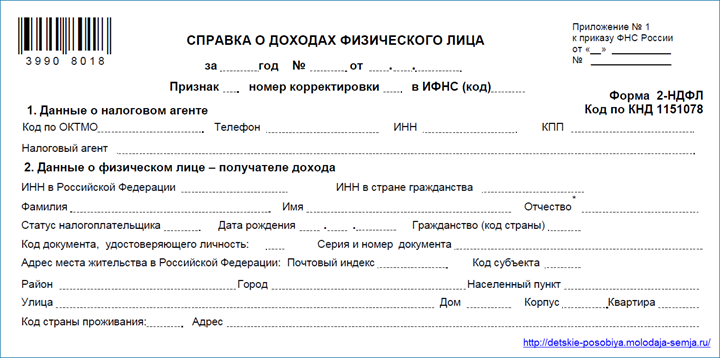

Взять справку по форме 2-НДФЛ в бухгалтерии по месту работы о размерах налогов, начисленных (удержанных) за год.

Если в налоговой декларации рассчитана сумма налога к возврату, то в налоговую службу следует подать заявление на возврат налога (его можно подать сразу с декларацией или по окончании налоговой проверки).

В соответствии с п. 6 ст. 78 и п. 2 ст. 88 НК излишне уплаченный налог подлежит возврату в течение месяца с момента предоставления в налоговую службу заявления, но не ранее окончания камеральной проверки.

Новое заявление подается и при возникновении обстоятельств, которые могут изменить размер вычета, например, при:

- появлении в семье нового ребенка;

- присвоении ребенку категории инвалидности;

- вступлении в брак единственного родителя, получавшего выплату в двойном размере.

Следует помнить, что льгота не предоставляется автоматически, поэтому, например, при смене места работы необходимо написать новое заявление и приложить к нему пакет документов.

В заявлении на налоговый вычет указываются следующие данные:

- кому адресовано;

- информация о заявителе:

- фамилия, имя, отчество;

- ИНН — при наличии;

- адрес по прописке в паспорте;

- основание для получения вычета (соответствующие разделы Налогового кодекса);

- просьба о предоставлении стандартного налогового вычета в установленном размере;

- список приложенных документов, подтверждающих право на налоговую льготу;

- дата подачи заявления;

- личная подпись заявителя.

Если сотрудник хочет оформить налоговый вычет в двойном размере, об этом необходимо указать в заявлении, а также прописать основания, по которым это право может быть предоставлено:

- отсутствие второго родителя (с приложением подтверждающих документов);

- отказ второго родителя от права на льготу (с заявлением от другого родителя и справкой 2-НДФЛ с его места работы).

Стоит отметить, что, если обратиться за назначением льготы своевременно, то стандартный вычет будет удобнее и проще оформить у работодателя, который будет выступать налоговым агентом (посредником). Документы, подтверждающие право родителей на исчисление льготного налога на доходы физических лиц, включают:

- свидетельство о рождении (документы об усыновлении, принятии в семью, установлении опеки или попечительства);

- справка об инвалидности (на детей, являющихся инвалидами);

- справка из образовательного учреждения — для детей старше 18 лет, обучающихся по очной форме;

- документ, подтверждающий факт состояния в браке родителей (паспорт или свидетельство о регистрации брака);

- справка 2-НДФЛ — при оформлении льготы на одного из родителей.

Если налогоплательщик является единственным родителем (в том числе приемным), то данный комплект необходимо дополнить:

- Документами, подтверждающими отсутствие второго родителя (в зависимости от причины):

- свидетельством о смерти отца (матери);

- выпиской из решения суда о признании родителя безвестно отсутствующим;

- свидетельством о рождении ребенка, в котором отсутствуют сведения об отце.

- Документом, подтверждающим, что родитель не состоит в официальном браке (паспорт).

Интересен тот факт, что даже лишение одного из родителей родительских прав не подразумевает отсутствие второго родителя. При этом, если налогоплательщик, лишенный прав на воспитание детей, продолжает их обеспечивать (и это подтверждается документально), то он также имеет право получать налоговый вычет.