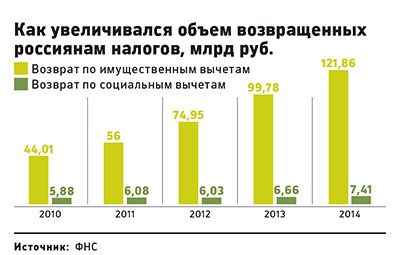

В 2014 году государство вернуло россиянам около 130 млрд руб. в виде различных вычетов по налогу на доходы физических лиц (13% примерно от 1 трлн руб.). Интерес граждан к вычетам с каждым годом растет, но разобраться — особенно в первый раз — в том, как оформить декларацию и какие документы предоставить в налоговое ведомство, непросто. Предприимчивые юристы, финансисты и IT-специалисты готовы помочь своим соотечественникам вернуть часть уплаченных государству налогов, взяв за свои услуги несколько процентов от возвращаемой суммы.

Сколько можно вернуть?

Налоговый вычет — это сумма, на которую уменьшается налоговая база по уплате налога на доходы физических лиц (НДФЛ). Крупные налоговые вычеты появились в России в начале 2000-х, когда приняли новый Налоговый кодекс. Самые крупные суммы возмещения уплаченного НДФЛ можно получить по:

— имущественному вычету с покупки жилья — до 260 тыс. руб. (13% от 2 млн руб., один раз в жизни);

— имущественному вычету с процентов по целевому кредиту на приобретение жилья — 13% от суммы процентов (ежегодно, предельная сумма не ограничена);

— социальному вычету на обучение — до 15,6 тыс. руб. (13% от 120 тыс. руб., ежегодно);

— социальному вычету на лечение (покупку ДМС) — до 15,6 тыс. руб. (13% от 120 тыс. руб., ежегодно);

— социальному вычету на пенсионное обеспечение (добровольное) — 15,6 тыс. руб. (13% от 120 тыс. руб., ежегодно);

— инвестиционному вычету по индивидуальным инвестиционным счетам — 52 тыс. руб. (13% от 400 тыс. руб., ежегодно).

Источник: Налоговый кодекс РФ

Налоговики против

Дело в том, что с 1 июля 2015 года в личном кабинете налогоплательщика — физического лица появилась возможность подать декларацию 3-НДФЛ онлайн, без посещения налоговой службы, с использованием усиленной неквалифицированной электронной цифровой подписи, которая генерируется там же.

Налоговые цифры

13% — ставка налога на доходы физических лиц в России

6,8 млн физлиц подали декларации 3-НДФЛ в 2014 году

130,1 млрд руб. — на такую сумму ФНС должна вернуть НДФЛ за 2013 год

4878 руб. — средняя сумма возврата НДФЛ по вычетам на лечение за 2013 год

4940 руб. — средняя сумма возврата НДФЛ по вычетам на обучение детей за 2013 год

41 570 руб. — средняя сумма возврата НДФЛ по имущественным вычетам за 2013 год

Только по 61% деклараций налоговики возвращают всю сумму НДФЛ, предъявленную к возврату

Источник: данные ФНС (отчет ДКК-1)

Вы можете претендовать на налоговый вычет, если вы:

— Купили квартиру;

— Платите проценты по ипотеке;

— Платили за медицинские услуги, в том числе лечение детей или родителей;

— Платили за образование, своё или ребёнка;

— Несли расходы на благотворительность;

— Несли расходы на долгосрочное страхование жизни, негосударственное пенсионное обеспечение, делали дополнительные страховые взносы на накопительную пенсию, участвовали в программах добровольного пенсионного страхования;

— Инвестировали в индивидуальные инвестиционные счета (ИИС).

Сумма вычета перечисляется на карту. Вычет можно получить даже в том случае, если сейчас вы не работаете.

Вычет за покупку квартиры не имеет срока давности. Даже если квартира была куплена десять лет назад, вычет можно получить, но по тем правилам, которые действовали на момент покупки квартиры.

Сейчас можно получить вычет на сумму покупки 2 миллиона рублей. Сумма вычета — 13%, то есть 260 тысяч. Это означает, что если вы купили квартиру за 5 миллионов, вы всё равно получите 260 тысяч, а если купили квартиру за 1 миллион, получите 130 тысяч и ещё 130 тысяч сможете получить в будущем при покупке ещё одной квартиры.

До 1.1.2014 года вычет на покупку квартиры был однократный на всю жизнь с той же суммой 260 тысяч. До 1.1.2008 года — вычет был с суммы 1 миллион, то есть 130 тысяч, а с 1.1.1999 по 31.12.2002 — с суммы 600 тысяч, то есть 78 тысяч.

Возвращать можно только фактически уплаченный вами подоходный налог, причём за последние три года. Чтобы получить 260 тысяч, за три года вы должны заработать не менее 2 миллионов (то есть в среднем 55 555 рублей в месяц до вычета подоходного налога). Если сумма дохода за последние три года меньше, получение вычета может растягиваться на следующие годы, пока вычет не будет получен полностью.

Есть способ увеличить сумму: оформить вычет могут одновременно несколько членов семьи. Муж и жена могут это сделать автоматически (каждый получит по 260 тысяч), другие люди, которые смогут претендовать на вычет, должны быть вписаны в договор купли-продажи квартиры (квартира после этого окажется в долевой собственности).

Второй крупный налоговый вычет — на проценты по ипотеке. Обратите внимание, вычет берётся именно с процентов, а не с суммы ипотечного займа. Получить можно до 390 тысяч если проценты по ипотеке составляют сумму не менее 3 миллионов рублей в течение неограниченного числа лет. Получение вычета может растягиваться на многие годы. Чтобы получить вычет в полном объёме, вы должны заработать не менее 3 миллионов рублей и уплатить налог с этого заработка. Как правило, сначала исчерпывается вычет по основной сумме жилья (возврат 260 тысяч), а затем начинают возвращать суммы по ипотеке. Вычет на ипотеку может быть получен даже в том случае, если ранее уже был получен вычет на покупку другой квартиры.

За обучение, лечение, страхование жизни и взносы в пенсионные фонды можно получить вычет, общей суммой до 15600 рублей в год, при этом потрачено должно быть не менее 120 тысяч рублей. При меньшей сумме вычет будет 13% от потраченного. Общая сумма может складываться из различных видов трат.

Если вы тратите деньги на благотворительность и можете подтвердить это документально, можно получить вычет на сумму этих расходов, но не более 25% от вашей заработной платы. Это означает, что если вы за год заработали 1 миллион рублей и потратили на благотворительность 300 тысяч, вы можете получить вычет с 250 тысяч, то есть 32500 рублей (13% от 300000 это 39000, но 13% от четверти зарплаты 32500).

С одной инвестиции на сумму 400 тысяч рублей на индивидуальном инвестиционном счёте можно получить однократный вычет — 52 тысячи рублей, причём сумма должна пролежать на инвестиционном счёте не менее трёх лет. Повторный вычет возможен только с ещё одной инвестиции.

Для получения вычета нужно подать в налоговую инспекцию декларацию 3-НДФЛ, справку о доходах 2-НДФЛ за те годы, за которые вы получаете вычет, а также предоставить все документы, подтверждающие расходы.

Есть три пути, как это сделать.

Первый путь — самостоятельно разбираться с заполнением документов (их список можно посмотреть здесь) и подавать их лично в налоговую инспекцию.

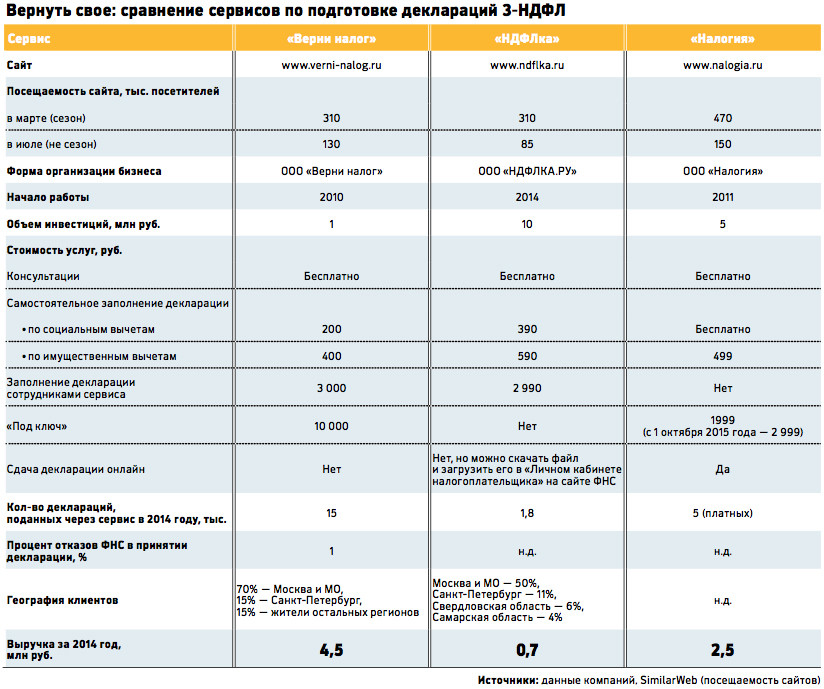

Второй путь — воспользоваться платным сервисом подготовки декларации. Это стоит 599 рублей и поможет заполнить декларацию правильно с первого раза.

Третий путь — сервис подготовки и подачи декларации nalogia.ru. За 2999 рублей вам помогут заполнить декларацию и подготовить все документы, а также сделают электронную подпись третьего уровня, которая позволит подавать все документы через интернет вообще без посещения налоговой инспекции. Единственное действие офф-лайн в этом случае — приезд курьера для идентификации вашей личности (это необходимо для создания электронной подписи).

Огромное количество людей, у которых по закону есть право получить вычет, не получают его из-за того, что не знают о такой возможности, не уверены, что это относится к ним, не хотят ходить в инспекцию и стоять в очереди или откладывают на потом.

На самом деле всё не так страшно. Платные сервисы значительно упрощают всю процедуру, помогают получить максимальный вычет, консультируют и сопровождают клиента до получения вычета.

— Сергей Викторович, вы член думского Комитета по бюджету и налогам. Кому как не вам знать, за что государство должно возвращать деньги своим добросовестным налогоплательщикам. Разъясните, пожалуйста. — Действительно, далеко не многие наши земляки знают, что им положен тот или иной налоговый социальный вычет, если они облагаются подоходным налогом по ставке в 13%. Поэтому эта тема очень важна. Например, вычет на обучение. На него имеют полное право налогоплательщики, которые в течение истекшего года понесли расходы на свое обучение, а также на обучение своих детей в возрасте до 24 лет на дневной форме обучения. Этим правом могут также воспользоваться опекуны и попечители, но только в отношении тех расходов, оплата которых произведена начиная с 1 января 2003 года. Кроме того, на подобный вычет имеют право налогоплательщики, оплатившие собственное лечение, а также те, кто потратился на медицинские услуги и лекарства для своих родственников-супругов, родителей, несовершеннолетних детей.

— Сергей Викторович, а если деньги на покупку жилья были взяты из ипотечного кредита? — Если на покупку жилья налогоплательщик взял целевой кредит, то, помимо налогового вычета на сумму в 1 миллион рублей, он также имеет право на возмещение суммы налогового вычета с процентов, уплаченных по целевому кредиту. Например, если вы в текущем году при погашении процентов по ипотечному кредиту выплатили 100 тысяч рублей, то вам возместят 13% этой суммы — 13000 рублей. — Благодарю вас за столь важную информацию. Теперь наши читатели знают, на какие налоговые льготы они имеют право.

В тему

Какие документы нужны для получения имущественного вычета?

Предоставляются в налоговые органы:

Если вы купили новую квартиру без отделки, в фактические расходы можно включить:

Какие документы нужны для получения налогового вычета на образование?

Подготовил Михаил ПРИХОДЬКО .

Дорогие читатели! Со всеми вопросами и комментариями вы можете обращаться по адресу: 103265, Москва, Охотный ряд, дом 1, депутату Госдумы Сергею Викторовичу Чижову. Пожалуйста, не забудьте написать на конверте название статьи.