Благодаря возможности оформления налогового вычета, налогоплательщики могут после совершения некоторых операций вернуть часть уплаченного ранее НДФЛ. Еще несколько лет назад совершить возврат можно было только через налоговые органы и работодателя.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 317-50-97 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Однако на данный момент всем совершеннолетним гражданам РФ предоставляется возможность подать документы на налоговый вычет онлайн. Сделать это можно через портал государственных услуг (gosuslugi.ru). Этот сервис представляет собой хорошую альтернативу посещения налоговой инспекции.

Заявитель может подать документы из дома, главное ‒ иметь устройство с доступом в интернет.

Также возможность подачи документов онлайн предусматривается на официальном сайте ФНС.

О возврате средств

Граждане могут оформить онлайн налоговый вычет следующих видов:

- Имущественный. Возврат НДФЛ предоставляется гражданам после приобретения жилой недвижимости либо участка под застройку. Собственники могут оформить как основной вычет, так и вычет с уплаченных ипотечных процентов.

- Социальный. Данный вычет предоставляется с целью компенсировать затраты граждан на обучение, а также лечение (в том числе приобретение медикаментов). Также на возврат средств в этой категории могут претендовать лица, делающие добровольные пенсионные отчисления в негосударственные фонды и ПФР.

- Инвестиционный. Вычет этого вида предоставляется гражданам при некоторых операциях и получении доходов при вложении финансов на персональный инвестиционный счет.

- Стандартный. На вычет данного вида могут претендовать военнослужащие, инвалиды, обучающиеся граждане до 24 лет. Также стандартный вычет могут оформить родители лиц младше 18 лет.

- Профессиональный. Льгота предоставляется специалистам в области науки или творчества, а также некоторым категориям ИП.

На возмещение НДФЛ претендуют все налоговые резиденты РФ, получающие официальный доход и отдающие 13% с заработка в качестве подоходного налога. Имеют возможность вернуть налог и юридические лица, а также индивидуальные предприниматели, ведущие бизнес на ОСНО.

Не могут претендовать на возврат НДФЛ граждане, которые при совершении операций воспользовались государственными льготами и программами (к примеру, материнским капиталом).

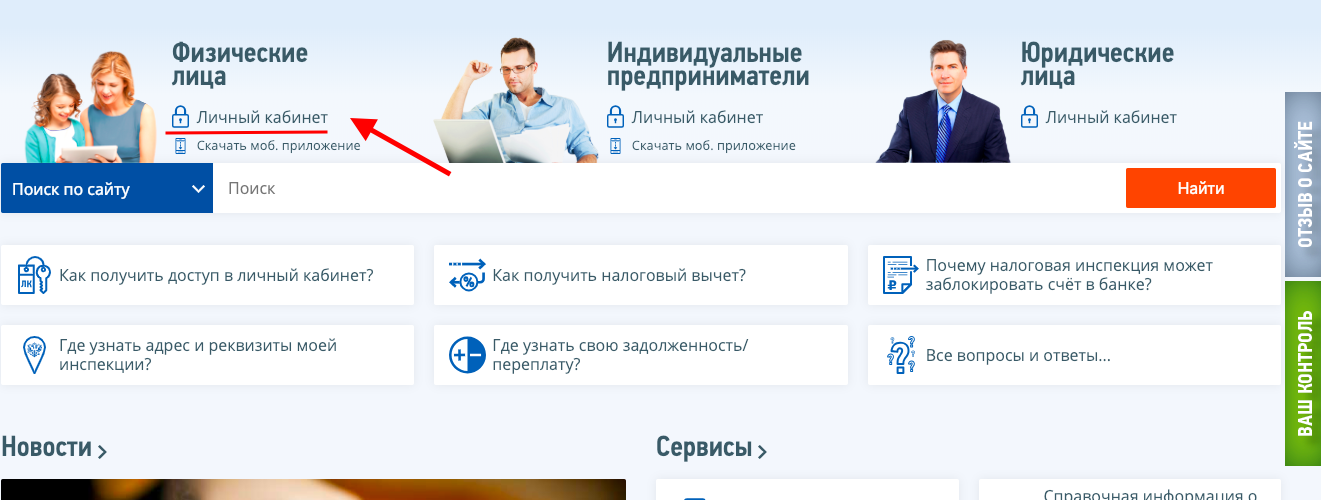

Условием подачи документов на налоговый вычет в режиме онлайн является наличие у гражданина личного кабинета на портале Госуслуги. У пользователя должна быть подтвержденная учетная запись. Если обращение происходит через сайт ФНС, то у заявителя также должен быть создан личный кабинет.

Еще одним условием является наличие у заявителя сертификата ключа электронной подписи. Его может получить любое физическое лицо, отправив заявку через Госуслуги. Пользование сертификатом является бесплатным. Действует он 1 год с момента получения.

Законодательство

Вопросы предоставления вычета регулируются в 2019 году Налоговым кодексом РФ. В статьях 219 и 220 изложены отдельные нюансы, касающиеся разных видов вычетов.

Сроки, отводящиеся на оформление, представлены в ст. 88 НК РФ.

Как подать документы на налоговый вычет онлайн?

Как начисляется налоговый вычет при покупке квартиры? Смотрите тут.

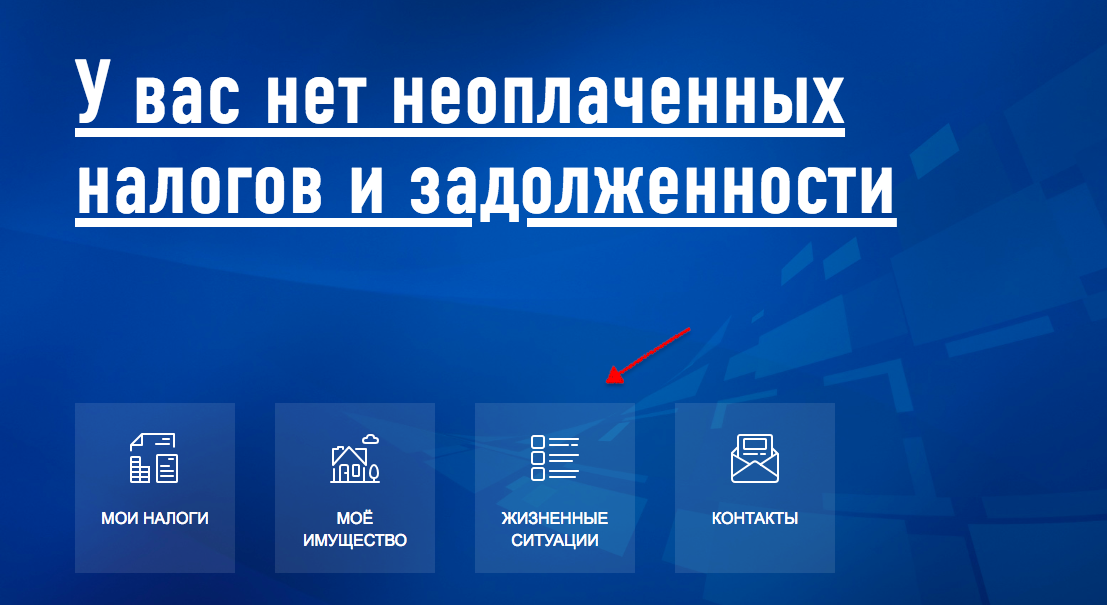

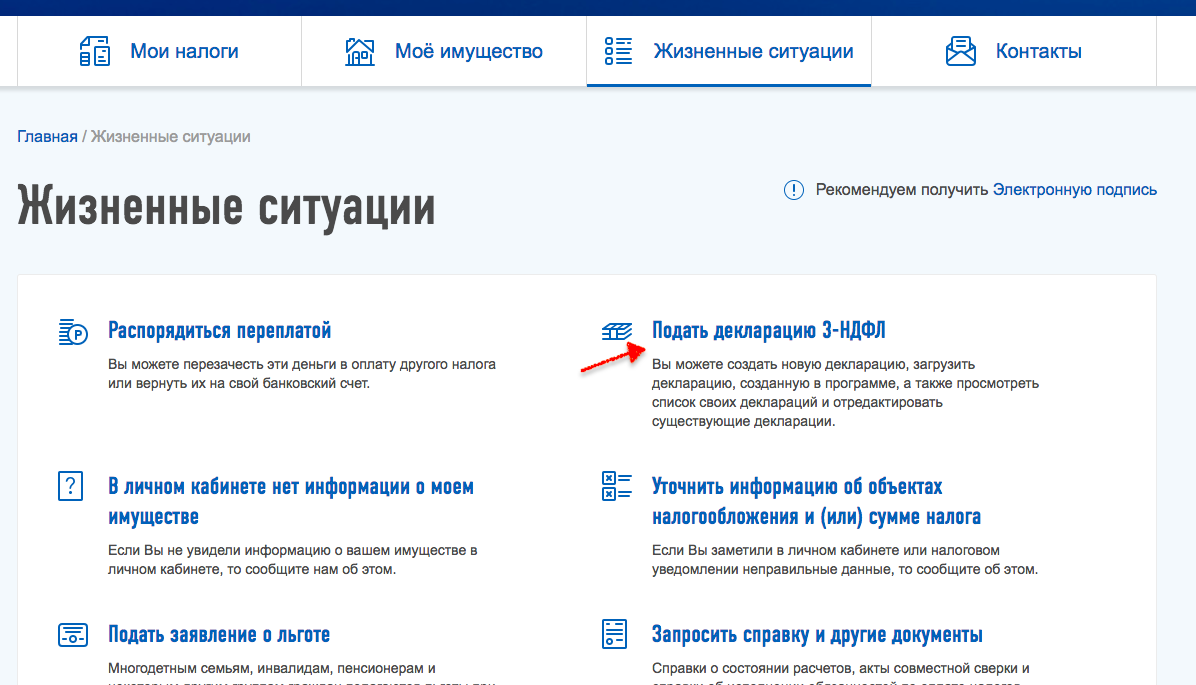

Как получить услугу через сайт ФНС:

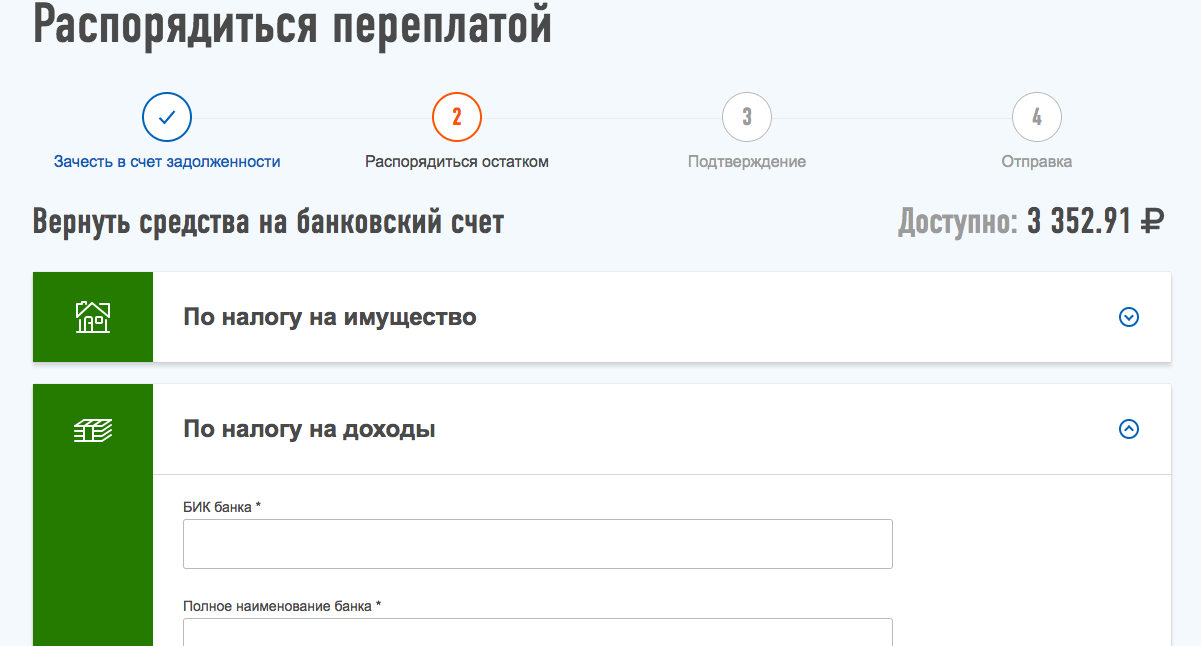

Также в личном кабинете налогоплательщика должно появиться предложение заполнить заявление на возврат. Его не стоит игнорировать, поскольку, в противном случае, ФНС не сможет вернуть средства. В этом заявлении необходимо указать реквизиты счета. В случае благоприятного исхода дела ФНС переведет туда деньги.

Как обратиться через сайт Госуслуги:

Предоставление некорректных реквизитов может привести к тому, что пользователь лишится возможности получить средства по НДФЛ.

Образец заявления на налоговый вычет здесь.

Портал Госуслуги предоставляет возможность сформировать декларацию 3-НДФЛ в режиме онлайн, либо записаться в отделение ФМС для личной подачи этого документа.

Декларация заполняется за календарный год. Поэтому выбор вкладки с заполнением нового документа возможен не чаще раза за год. Гражданин может начать оформление декларации, а затем сохранить изменения и вернуться к ней немного позже.

В отчет при заполнении онлайн требуется внести следующие данные:

- ФИО заявителя;

- место и дату рождения;

- данные из паспорта;

- адрес временной либо постоянной регистрации;

- вид вычета.

После заполнения декларация заверяется с использованием электронной подписи и отправляется в ФНС. Применение сертификата ключа электронной подписи требуется для подтверждения факта того, что документы подает именно владелец учетной записи.

Образец декларации 3-НДФЛ здесь.

Сроки выплаты

Налоговое законодательство установило следующие сроки:

- 3 месяца отводится на проведение камеральной проверки налоговой инспекцией;

- 10 дней занимает получение налогоплательщиком уведомления, свидетельствующего о положительном или отрицательном решении ФНС;

- 1 месяц отводится на перевод средств на указанные гражданином реквизиты.

Указанные сроки действуют как при личной подаче документов в ФНС, так и обращении через Госуслуги.

Как рассчитать сумму налогового вычета? Информация здесь.

Можно ли получить налоговый вычет при покупке квартиры за супруга? Подробности в этой статье.

Основания для отказа

Налоговая инспекция не во всех случаях предоставляет вычет гражданам. Отказы чаще всего случаются по следующим причинам:

- заявитель предоставил неполный комплект документов;

- в бумагах имеются ошибки;

- заявителем были предоставлены документы для компенсации лечения лиц, которые не относятся к его родственникам.

ФНС в случае отрицательного решения всегда предоставляет мотивированный отказ в вычете. Заявитель имеет право обжаловать его, обратившись в вышестоящий отдел налоговой инспекции либо в суд.

На видео о подаче документов на возврат налога

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-56-12

- Санкт-Петербург и область — +7 (812) 317-50-97

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Кто может оформить

Налоговый вычет представляет собой сумму, на которую происходит уменьшение размера подоходного налога. В некоторых ситуациях происходит возмещение части уплаченных средств.

Претендовать на возмещение НДФЛ могут все налоговые резиденты страны, которые получают официальный доход и выплачивают с него 13% от заработанных средств. Такую возможность имеют юридические лица и индивидуальные предприниматели, работающие на ОСНО. К примеру, получить возмещение возможно при покупке любой квартиры по ипотеке, прохождении платного лечения и т. д.

Требовать вычет нельзя в следующих ситуациях:

- гражданин не уплачивает налог;

- ведение предпринимательской деятельности на специальном режиме налогообложения с освобождением от НДФЛ;

- использование при проведении операций специальных государственных программ и льгот (например, материнский капитал).

Из этого видео вы узнаете можно ли подать налоговую декларацию без очередей.

Основные виды налогового вычета

Прежде чем подавать заявление на возврат части средств, необходимо выяснить, какие виды вычет существуют.

В НК существуют следующие разновидности компенсаций:

- стандартный. Льгота предоставляется военнослужащим, инвалидам, а также совершеннолетним гражданам, учащимся на дневной форме обучения и в возрасте до 24 лет. На возврат денег могут рассчитывать родители, чьи дети не достигли возраста 18 лет;

- имущественный. Предназначен для людей, которые приобретают жилье или участок под его строительство. Льгота доступна как при покупке в ипотеку, так и при единовременной оплате. В случае ипотеки размер возвращаемой суммы зависит от того, какой был процент ставки по кредиту;

- социальный. Предоставляется, когда человек способен подтвердить свои расходы. Средства тратятся на благотворительность, обучение, а также лечение и покупку лекарственных препаратов. Сюда же относятся добровольные взносы в Пенсионный фонд и аналогичные ему негосударственные фонды;

- профессиональный. На него могут рассчитывать индивидуальные предприниматели, работники творческой или научной сферы, связанной с авторскими правами. Возврат не получают люди, использующие другие льготные программы налогообложения.

Это основные категории вычетов. Но существуют и другие разновидности, однако они менее востребованы.

Чтобы вернуть часть затраченных средств, следует подавать в государственные органы налогообложения заявление и соответствующий набор документов. Например, в этот перечень может входить квитанция по оплате обучения.

Одновременно с этим выполняется онлайн-подача документов. Каждый документ сканируется и прикрепляется к форме 3-НДФЛ.

Инструкция по оформлению

Регистрация выполняется следующим образом:

Заявка заполняется полностью или частично. Часть внесенной информации сохраняется в черновике. Когда понадобится окончательный вариант декларации, в форму вносится остальная информация.

Система перед пользователем открывает бланк, в которой заносится следующая информация:

- ФИО;

- место и дата рождения;

- данные паспорта: номер, серия, кем и когда выдан;

- место проживания. Необязательно отмечать адрес прописки;

- сведения о доходах. Они берутся из заполненной формы 2-НДФЛ. Справка выдается человеку на работе по первому требования. Поэтому получить документ может только официально устроенный сотрудник;

- вид вычета. Из перечня выбирается категория, к которой заявитель относится.

В конце декларации ставится неквалифицированная электронная подпись.

Далее заполненная форма отправляется. После этого сделать изменения в ней уже будет невозможно.

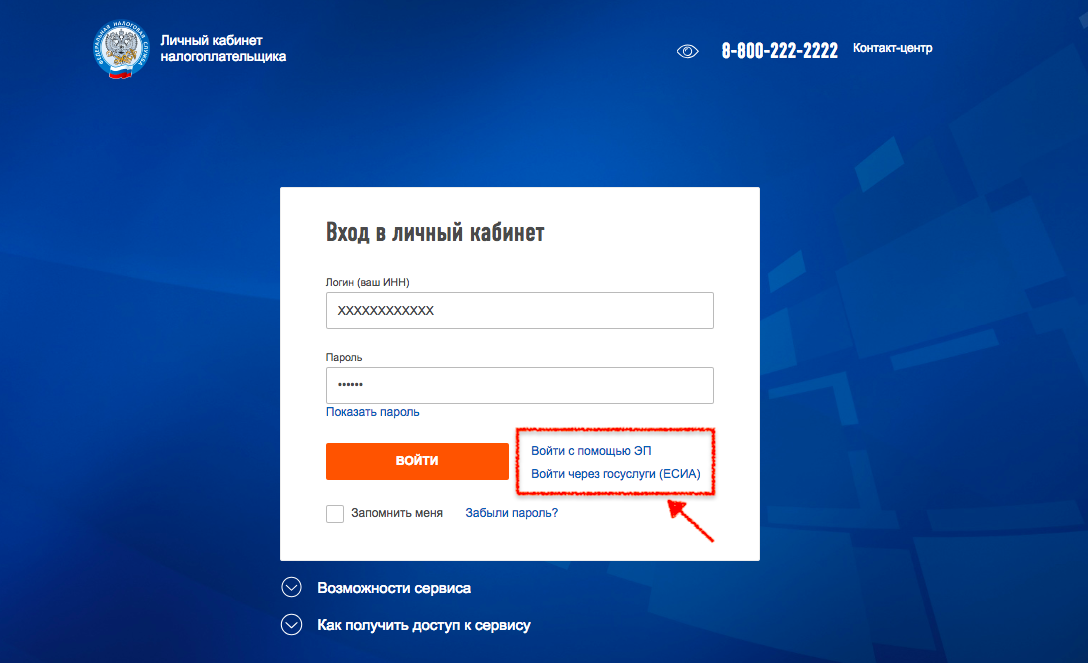

Напоминаем, что логин – это ваш ИНН, а пароль вы создали сами, после того, как получили первичный пароль в налоговой инспекции или МФЦ.

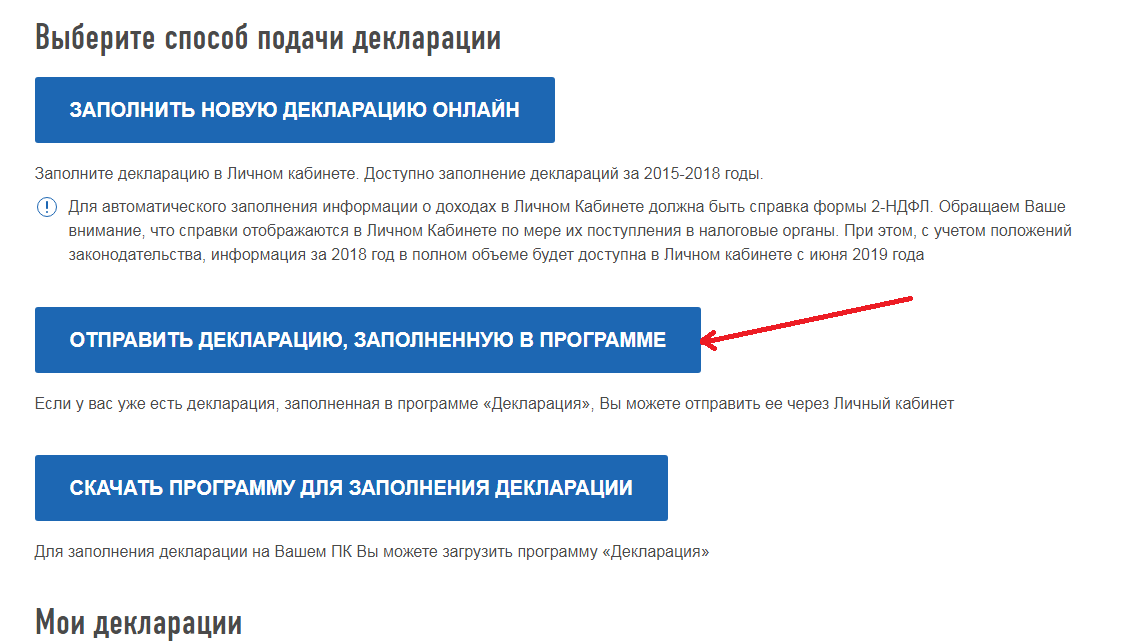

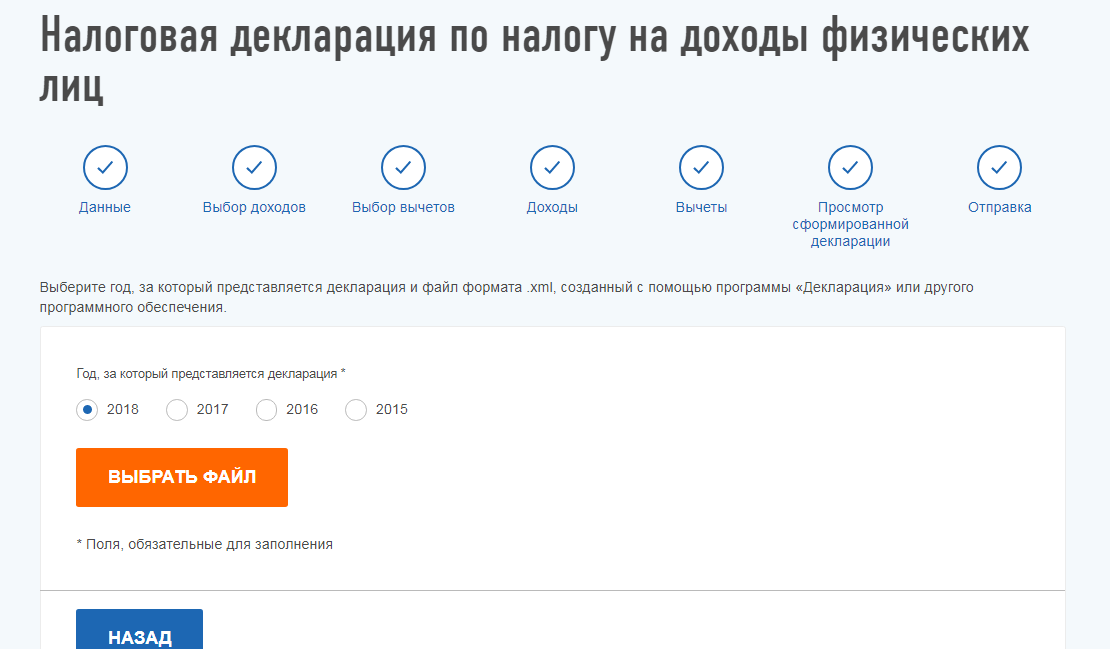

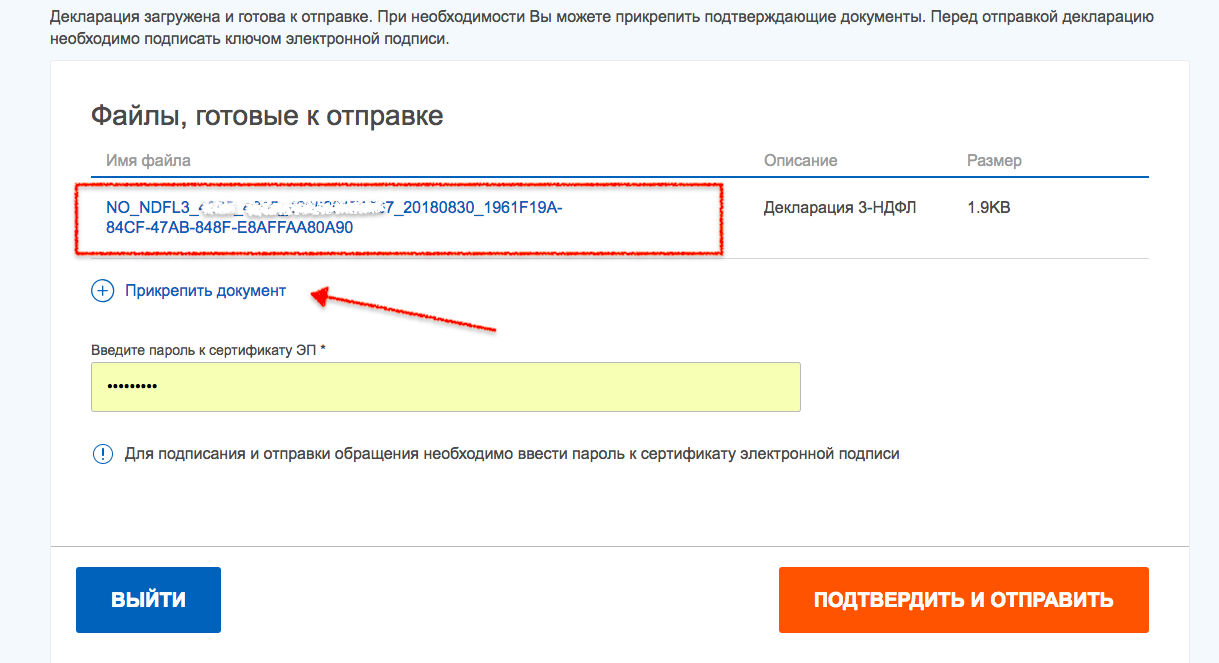

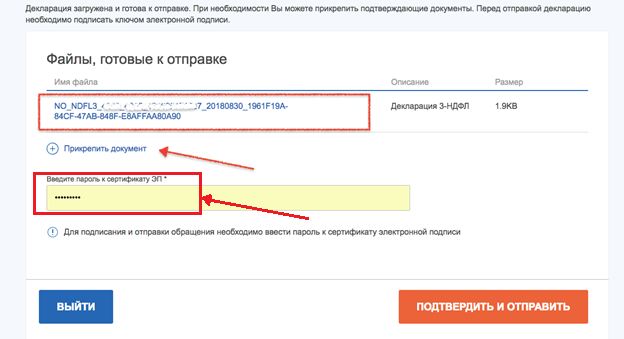

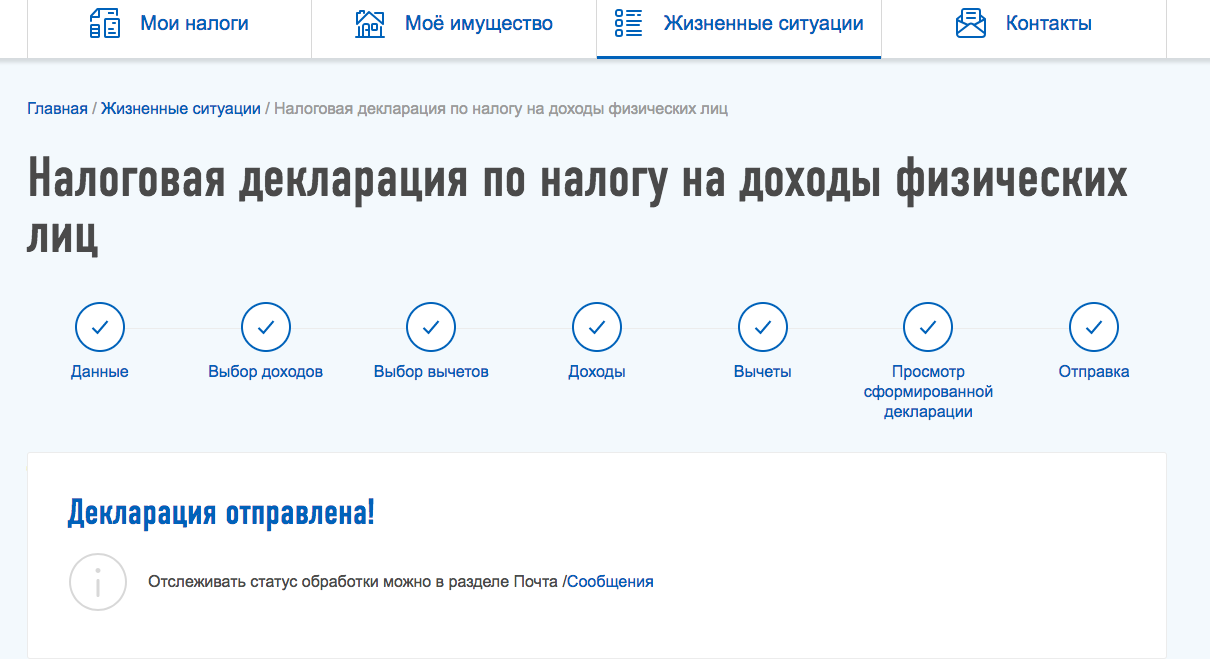

У вас на компьютере откроется окно. Перейдите в папку, где вы сохранили декларацию 3-НДФЛ в формате XML. Прикрепите сначала декларацию, а затем другие документы. Все документы на налоговый вычет, заявленные в декларации, должны быть отправлены в налоговый орган для проверки. Общий размер файлов должен быть не более 20 МБ.

В этом же окне введите пароль к сертификату электронной подписи. Если вы не получали электронную подпись или она устарела, ее нужно получить. Для этого следуйте подсказкам системы. Получение сертификата займет от 30 минут до 24 часов. После этого можно продолжить загрузку декларации 3-НДФЛ и сопутствующих документов:

На этом процесс отправки декларации 3-НДФЛ с помощью Личного кабинета налогоплательщика завершен. Документы отправлены в налоговый орган. С этого момента начинается камеральная проверка, которая занимает до трех месяцев:

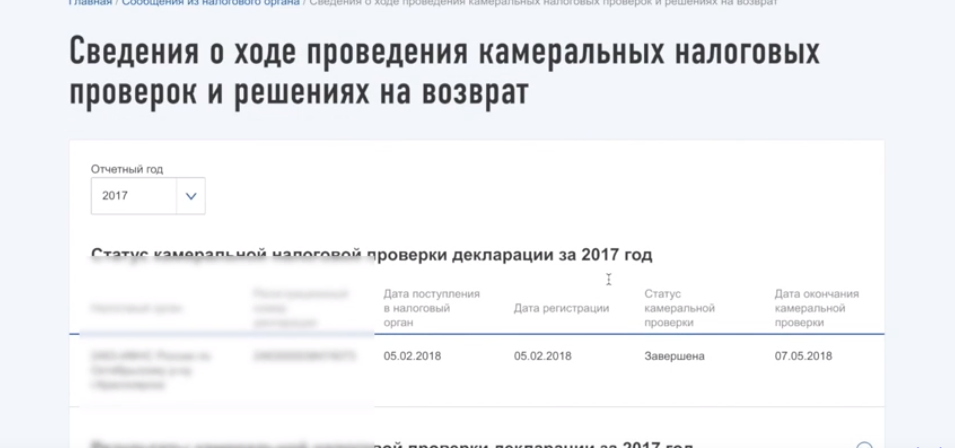

Результат камеральной проверки появится в вашем Личном кабинете:

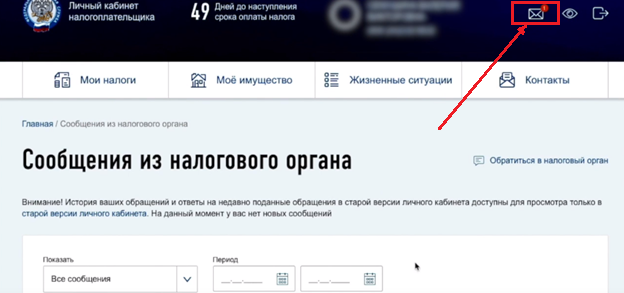

На какой стадии находится ваше заявление, можно увидеть в сообщениях из налогового органа. В правом верхнем углу нажмите на значок конверта:

В течение 1 месяца после подачи заявления на возврат налога налоговая инспекция перечислит деньги на ваш банковский счет.

Удачного декларирования и скорейшего получения налогового вычета!

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета