При заполнении расчета по форме 6-НДФЛ у бухгалтера часто возникают сомнения в правильности отражения той или иной выплаты. В нашей статье мы подробно разберем, как отражается больничный в 6-НДФЛ при различных сроках его оформления и оплаты.

1. Законодательство об отражении в отчетности больничного листа

2. Отражение больничного в 6-НДФЛ (раздел 1)

3. Отражение больничного в 6-НДФЛ (раздел 2)

4. Больничные пример заполнения в 6-НДФЛ

1. Законодательство об отражении в отчетности больничного листа

Больничный лист может быть предъявлен работником для оплаты не позднее 6 месяцев со дня восстановления работоспособности.

Бухгалтер в течение 10 дней обязан исчислить пособие по больничному листу. В регионах, где действует пилотный проект ФСС по прямым выплатам пособий, в этот же срок необходимо передать сведения / документы в региональное отделение ФСС.

Оплата больничного листа должна быть произведена в ближайший день выплаты зарплаты в организации.

Такой порядок предусмотрен Федеральным законом от 29.12.2006 г. № 255-ФЗ (статьи 12, 15).

Согласно статье 223 Налогового Кодекса (НК РФ) датой получения дохода в виде оплаты больничного листа в целях исчисления НДФЛ является дата фактической выплаты пособия. Удержать НДФЛ необходимо непосредственно при выплате (статья 226 НК РФ), а перечислить НДФЛ в бюджет можно до конца месяца, в котором произведена оплата больничного.

Между датой отражения в бухгалтерском учете начисления пособия и его выплатой может пройти несколько дней, указанные даты могут оказаться не только в разных месяцах, но и в разных отчетных периодах. Именно к таким, так называемым переходящим больничным нужно относиться особенно внимательно.

Напомним, что с пособия по беременности и родам НДФЛ не удерживается (статья 217 НК РФ). Соответственно, такой больничный лист в 6-НДФЛ отражать не нужно.

Если при этом работодатель производит доплату до фактического заработка, такие выплаты в 6-НДФЛ отражаются, заполнение раздела 2 6-НДФЛ при этом производится по правилам прочих выплат:

в строке 100 — указывается дата получения доплаты (пособия, увеличенного на сумму доплаты),

строка 110 — будет равняться строке 100,

в строке 120 — указывается день, следующий за днем выплаты.

О таких правилах ФНС проинформировала письмом от 01.08.2016 № БС-4-11/13984@.

2. Отражение больничного в 6-НДФЛ (раздел 1)

Больничный лист в 6-НДФЛ в разделе 1 отражается только после его фактической оплаты.

Сумма дохода отражается в графе 020, исчисленного налога – в строке 040, удержанного налога – в строке 070.

Работник принес в бухгалтерию больничный лист 10 июня 2019. Время временной нетрудоспособности – с 19 по 24 мая 2019 г. Бухгалтер начислил выплаты по больничному 11 июня. Так как один день выплаты зарплаты (10 июня) уже миновал, бухгалтер запланировал оплату больничного в день второй выплаты зарплаты (25 июня), что и было произведено. Как отразить данный больничный лист в 6-НДФЛ?

Графы 020, 040, 070 раздела 1 будут заполнены во 2 квартале 2019 года. Крайний срок перечисления удержанного с зарплаты НДФЛ по законодательству приходится на последний день месяца (статья 223 НК РФ). Но последний день месяца в июне 2019 года был воскресенье, значит, срок уплаты в бюджет был перенесен на 01 июля. А это уже другой отчетный период.

Поэтому в нашем случае раздел 2 формы 6-НДФЛ не заполняется во 2 квартале 2019 года, но должен быть заполнен в 3-м квартале 2019 года. Как отразить больничный в 6-НДФЛ в 1С Бухгалтерия 8 ред. 3.0 смотрите в видео:

3. Отражение больничного в 6-НДФЛ (раздел 2)

Больничный в 6-НДФЛ в разделе 2 отражается по следующим правилам:

в строке 100 – указывается дата фактической выплаты дохода в виде пособия,

в строке 110 – указывается та же дата в качестве даты удержания дохода,

в строке 120 – крайний срок перечисления НДФЛ с больничного (последний день месяца, либо первый рабочий день следующего месяца, если последний день месяца приходится на выходной или праздничный день),

в строке 130 – сумма оплаты больничного,

в строке 140 – НДФЛ, удержанный с больничного.

Заполнить раздел 2 формы 6-НДФЛ по условиям примера 1.

В разделе 2 6-НДФЛ за 3 квартал 2019 г. необходимо указать:

строка 100 – 25.06.2019

строка 110 – 25.06.2019

строка 120 – 01.07.2019

4. Больничные пример заполнения в 6-НДФЛ

Рассмотрим еще два примера отражения больничного в 6-НДФЛ.

Пособие по больничному начислено 28.06.2019. Выплачено – 10.07.2019. Нужно ли данные по больничному включать в 6-НДФЛ за 2 квартал 2019 года?

Нет, начисление пособия в 6-НДФЛ не отражается как дата получения дохода. Обязанность отразить больничный в 6-НДФЛ возникает в дату выплаты пособие – в июле 2019 года, соответственно в отчетности за 3 квартал.

Во 2 квартале 2019 г. выплачены пособия по больничным:

25.04.2019 — 12 394,36 руб. (НДФЛ — 1 611 руб.),

08.05.2019 — 6 236,84 руб. (НДФЛ — 811 руб.),

25.06.2019 — 7 935,53 руб. (НДФЛ — 1 032 руб.).

НДФЛ с этих пособий перечислен в бюджет в день выплаты пособий.

28.06.2019 начислено пособие 13 935,07 руб., которое выплачено 10.07.2019.

Необходимо отразить выплаченные пособия в 6-НДФЛ.

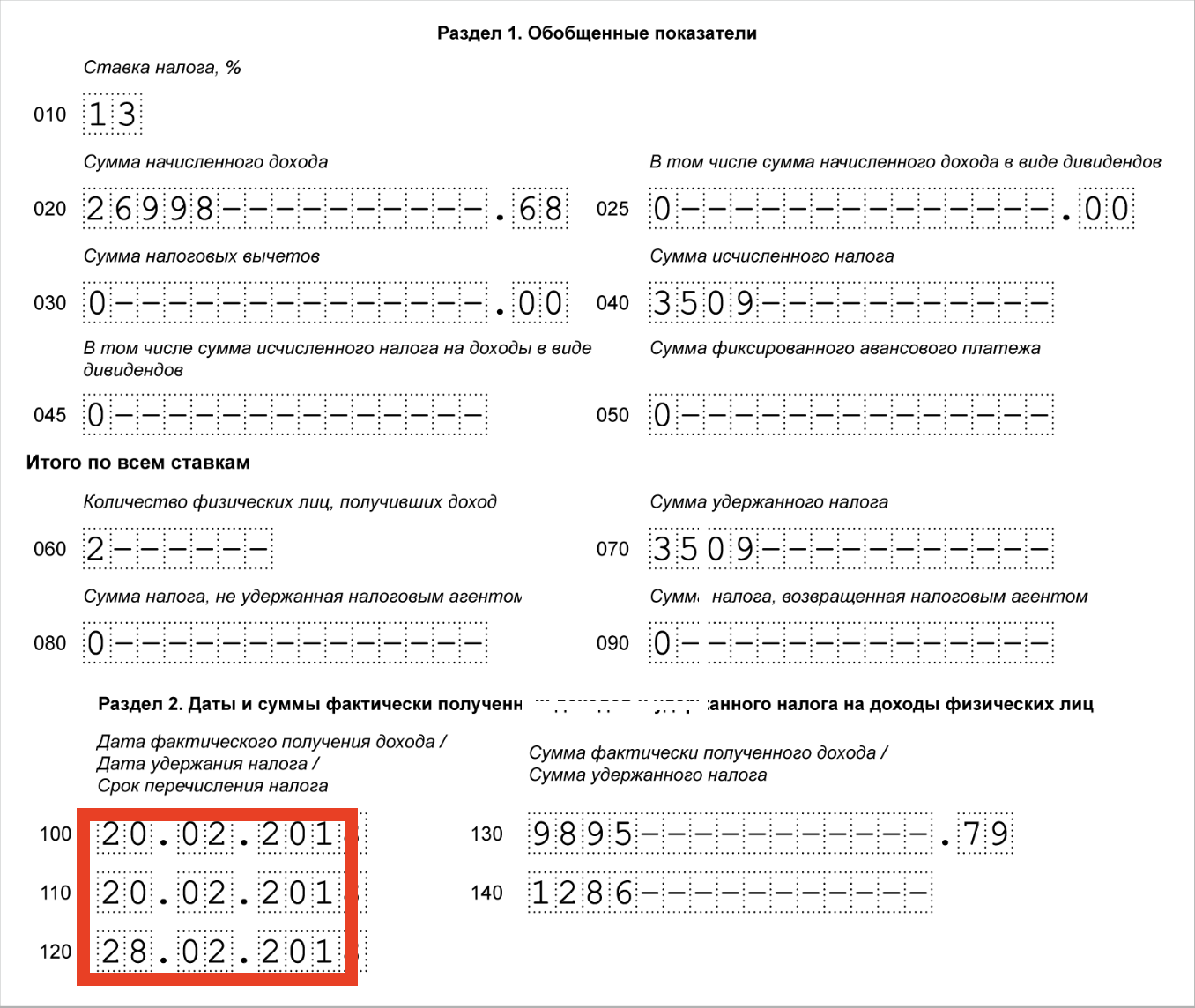

Общая сумма пособий, выплаченных за 2 квартал 2018 г., — 26 566,73 руб. (12 394,36 руб. + 6 236,84 руб. + 7 935,53 руб.), НДФЛ с них 3 454 руб. (1 611 руб. + 811 руб. + 1 032 руб.).

В 6-НДФЛ за 2 квартал 2019 г. больничные будут отражены так:

Пособие, выплаченное 25.06.2019, в раздел 2 6-НДФЛ за 2 квартал 2019 г. включаться не должно, ведь крайний срок по выплате НДФЛ с него приходится на выходной, и будет перенесен на 01.07.2019. Пособие необходимо отразить в разделе 2 6-НДФЛ за 3 квартал 2019 г.

Такой подход подтвержден в Письме ФНС России от 13.03.2017 № БС-4-11/4440@.

Пособие, выплаченное 10.07.2019, хотя оно и начислено 28.06.2019, в 6-НДФЛ за 2 квартал 2019 г. не отражается. В этом случае будут заполняться разделы 1 и 2 6-НДФЛ за 3 квартал 2019 г.

Отражение переходящих больничных в 6-НДФЛ в 3 квартале 2019 года:

В нашей статье мы рассмотрели наиболее часто встречающиеся случаи отражения больничного в 6-НДФЛ. Если ваш случай отличается от рассмотренных, опишите ситуацию в комментариях ниже и задайте свой вопрос, мы обязательно не него ответим.

Как отражать больничное пособие в расчете 6-НДФЛ в 2019 году? В каких строках правильно показывать пособие по временной нетрудоспособности? Приведем пример и образец заполнения.

Если работник заболел, то за период временной нетрудоспособности вы должны выплатить ему пособие на основании представленного им больничного листа . В общем случае первые 3 дня болезни из периода нетрудоспособности работника оплачиваются за счет средств работодателя, остальные дни – за счет средств ФСС.

Сроки по удержанию и уплате НДФЛ с больничного в 2019 году

Пособия по временной нетрудоспособности исключены из списка не облагаемых налогом государственных пособий, установленных действующим законодательством (п. 1 ст. 217 НК РФ). То есть со всей оплаты больничного листа удерживается НДФЛ непосредственно при ее выплате работнику (п. 1, 4 ст. 226 НК РФ). А перечислить налог в бюджет нужно не позднее последнего числа месяца, в котором работнику выплачено пособие по временной нетрудоспособности (п.6 ст.226 НК РФ).

Больничный в 6-НДФЛ в 2019 году

Больничные в 2019 оду отражаются в 6-НДФЛ в разделах 1 и 2 в периоде их выплаты работникам.

При этом, если больничные выплачены в последнем месяце квартала и последний день этого месяца выпадает на выходной, то в 6-НДФЛ данного квартала больничные попадут только в раздел 1, а в раздел 2 – уже в следующем квартале (Письмо ФНС от 13.03.2017 № БС-4-11/4440@). Например, информация о выплаченных в марте 2019 года больничных пособиях попадет в раздел 1 6-НДФЛ за I квартал, а в раздел 2 – за полугодие 2019 года.

По общему правилу, в разделе 1 6-НДФЛ укажите:

- в строке 020 – все пособия, выплаченные в отчетном периоде, вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных пособий.

В разделе 2 покажите все пособия, выплаченные в последнем квартале отчетного периода (Письмо ФНС от 01.11.2017 № ГД-4-11/22216@). Заполните отдельные блоки строк 100 – 140 для всех пособий, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены пособия. Если это выходной, укажите первый рабочий день следующего месяца (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ, Письмо ФНС от 16.05.2016 № БС-4-11/8568@);

- в строке 130 – пособия вместе с НДФЛ;

- в строке 140 – удержанный с пособий налог.

Не надо показывать в разд. 2 пособия, выплаченные в последнем месяце квартала, если последний день этого месяца приходится на выходной. Такие пособия включайте в разд. 2 6-НДФЛ за следующий квартал. Например, пособия, выплаченные в марте 2019 г., не надо включать в разд. 2 6-НДФЛ за 1 квартал 2019 г. Ведь срок уплаты налога с этих пособий по ст. 226 НК РФ – 01.04.2019 (Письмо ФНС от 13.03.2017 № БС-4-11/4440@).

Пример больничных в 6-НДФЛ (с учетом переходящих выплат):

В 1 квартале 2019 г. выплачены пособия по больничным:

- 20.02.2019 – 9 895,79 руб. НДФЛ с него 1 286 руб.;

- 05.03.2019 – 17 102,89 руб. НДФЛ с него 2 223 руб.

НДФЛ с этих пособий перечислен в день их выплаты.

29.03.2019 начислено пособие 22 652,05 руб., которое выплачено 01.04.2019.

Общая сумма пособий, выплаченных за 1 квартал 2019 г., – 26 998,68 руб. (9 895,79 руб. + 17 102,89 руб.), НДФЛ с них 3 509 руб. (1 286 руб. + 2 223 руб.).

В 6-НДФЛ за 1 квартал 2019 г. больничные отражены так.

Пособие, выплаченное 05.03.2019, в разд. 2 6-НДФЛ за 1 квартал 2019 г. включать не надо. Оно будет отражено в разд. 2 6-НДФЛ за 2 квартал 2019 г.

Пособие, выплаченное 01.04.2019, вообще в 6-НДФЛ за 1 квартал 2019 г. показывать не надо. Это пособие будет отражено в разд. 1 и 2 6-НДФЛ за 2 квартал 2019 г.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Оплата по больничному листу является одним из доходов сотрудника, который работодатель оплачивает своим работникам, согласно законодательным проектам. Следовательно, сумма больничного листа должна облагаться НДФЛ, согласно пункта 1 статьи 217 НК РФ. Изучим, как отразить в 6-НДФЛ больничный, выплаченный вместе с зарплатой.

Учет выплат по больничному листу

Больничный лист – это документ, подтверждающий нетрудоспособность сотрудника, при этом важно учесть, что НДФЛ не облагается пособие по беременности и родам, следовательно, эти суммы не отображают в форме 6-НДФЛ.

Все обязательства, которые должен выполнять работодатель при начислении, выплате и оформлении больничных листов, отражены в пункте 1 статьи 15 закона № 255-ФЗ от 29.12.2006.

- после поступления больничного листа от работника, работодателю нужно в течение 10 дней установить сумму пособия по временной нетрудоспособности;

- начисленная сумма пособия выплачивается в день выдачи заработной платы;

- в день получения дохода исчисляется НДФЛ, согласно пункту 3 статьи 226 НК РФ;

- в день выдачи пособия удерживается НДФЛ, согласно пункту 3 статьи 226 НК РФ;

- перечислить налог нужно до последнего числа месяца, когда выплачены средства работнику, согласно пункту 6 статьи 226 НК РФ;

- в случае, когда работник получает доход в момент выдачи пособия, то в этот же день необходимо начислить и удержать НДФЛ.

Как отразить в 6-НДФЛ

Рассмотрим более подробно отражение больничного листа в 6-НДФЛ.

Получите 267 видеоуроков по 1С бесплатно:

Допустим, сотрудник организации болел с 16 января по 29 января 2017 года. К работе сотрудник приступил 30 января. Больничный лист поступил в бухгалтерию 30 января и в тот же день бухгалтер начислил пособие по временной нетрудоспособности в сумме 30 700руб., НДФЛ – 3 991руб. Заработная плата равна 10 800руб, НДФЛ – 1 404руб. Пособие выплатили вместе заработной платой – 07 февраля.

Бухгалтер отразит больничный, выплаченный вместе с зарплатой в 6-НДФЛ следующим образом:

| Строчка | Данные |

| 020 | 41 500 |

| 040 | 5 395 |

| 070 | 5 395 |

| 100 | 07.02.2017 |

| 110 | 07.02.2017 |

| 120 | 31.01.2017 |

| 130 | 41 500 |

| 140 | 5 395 |

Следовательно, 6-НДФЛ примет следующий вид:

Допустим, сотрудник организации болел с 19 декабря по 28 декабря 2016 года. К работе сотрудник приступил 29 декабря и в этот же день отдал бухгалтеру больничный лист. Бухгалтер начислил сотруднику пособие сразу, то есть 29 января в сумме 15 500руб., НДФЛ – 2 015руб. Выплату работодатель произвел в очередной день выдачи зарплаты – 10.01.2017г. Заработная плата равна – 8 500руб., НДФЛ – 1 105руб.

Бухгалтер отразит данные операции в расчете за 1 квартал 2017 года согласно разъяснениям налоговой инспекции в письме ФНС России от 25.01.2017 № БС-4-11/1249, так:

| Строчка | Данные |

| 020 | 24 000 |

| 040 | 3 120 |

| 070 | 3 120 |

| 100 | 10.01.2017 |

| 110 | 10.01.2017 |

| 120 | 31.01.2017 |

| 130 | 24 000 |

| 140 | 3 120 |

Таким образом, 6-НДФЛ примет следующий вид:

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.