Иногда работодатели выплачивают заработную плату раньше положенного срока. Делают они это или по объективным причинам или по собственному желанию. Например, в 2017 году новогодние каникулы продлятся с 1 по 8 января. Некоторым компаниям, у которых дата выдачи заработной платы попадает в этот временной промежуток, придется рассчитаться с персоналом за декабрь 2016 года в конце этого месяца, т. е. до 30.12.2016 г. (ч.8 ст.136 ТК РФ ). Отдельные фирмы просто могут решить выплатить зарплату своим сотрудникам до окончания месяца. Данная консультация посвящена тому, как отразить досрочную зарплату в 6-НДФЛ. Но для начала немного вводной информации.

НДФЛ с зарплаты: исчисляем, удерживаем и перечисляем

Бухгалтера, которые уже успели попрактиковаться в этом году на сдаче расчета по форме 6-НДФЛ знают, что для целей исчисления налога на доходы физических лиц датой фактического получения дохода в виде оплаты труда считается последний день месяца, за который этот доход был начислен (абз.1 п.2 ст.223 НК РФ ). При этом неважно, является этот день выходным (праздничным) или обычным рабочим днем (письмо ФНС России от 16.05.2016 г. № БС-3-11/2169@). То есть зарплата, к примеру, за октябрь должна быть начислена 31.10.2016 г.

Обратите внимание!

В этот день признается вся сумма дохода за месяц – и аванс и окончательный расчет по зарплате.

Применительно к 6-НДФЛ начисленный доход в виде оплаты труда отражается:

- по строке 020 раздела 1 – в общей сумме дохода;

- по строке 130 раздела 2 – отдельной суммой,

а дата его получения:

- по строке 100 раздела 2.

В соответствии с абз.1 п.3 ст. 226 НК РФ налоговый агент исчисляет НДФЛ с зарплаты на дату ее фактического получения, т. е. также в последний день расчетного месяца. Сумма исчисленного налога включается в состав показателя строки 040 раздела 1 формы 6-НДФЛ.

Удержание НДФЛ из доходов работников производится при их фактической выплате (абз.1 п.4 ст.226 НК РФ ). Конкретные даты выплаты зарплаты устанавливаются правилами внутреннего трудового распорядка, коллективным или трудовым договором.

Не забывайте!

Согласно новой редакции ч.6 ст.136 ТК РФ с 03.10.2016 года зарплата за истекший месяц должна выдаваться не позднее 15 календарных дней со дня его окончания. При этом рассчитываться с персоналом нужно каждые полмесяца. То есть аванс выплачивается максимум до 30-го (31-го) числа текущего месяца, а получка выдается до 15 числа следующего месяца.

Сумма удержанного НДФЛ отражается в расчете:

- по строке 070 раздела 1 – в общей сумме налога со всех выплаченных работникам доходов;

- по строке 140 раздела 2 – отдельной суммой,

а дата его удержания:

- по строке 110 раздела 1.

Перечисляется агентский НДФЛ в бюджет не позднее рабочего дня, следующего за днем выплаты дохода сотрудникам (абз.1 п.6 ст.226 НК РФ , п.6 ст.6.1 НК РФ ).

Заметьте!

Нельзя перечислять налог раньше того дня, когда он был удержан. Ведь уплата НДФЛ за счет средств налогового агента запрещена Законом (п.9 ст.226 НК РФ ). Об этом заявляют и контролирующие органы (решение ФНС России от 05.05.2016 г. № СА-4-9/8116, письмо Минфина России от 22.07.2015 г. № 03-04-06/42063).

Дата перечисление налога (обратите внимание! не фактическая, а установленная законодательством) указывается в 6-НДФЛ:

- по строке 120 раздела 2.

6-НДФЛ при досрочной выплате зарплаты

Уплата НДФЛ до даты фактического получения дохода налогоплательщиком Кодексом не предусмотрена. Такого мнения придерживаются и финансисты и налоговики (например, письмо Минфина России от 01.02.2016 г. № 03-04-06/4321, письмо ФНС России от 29.04.2016 г. № БС-4-11/7893). То есть применительно к нашему случаю с досрочной зарплаты работодатель не может удержать НДФЛ, поскольку на дату ее выплаты никакого дохода у работников не возникает. Произвести соответствующее удержание налоговый агент сможет только при последующих выплатах (к примеру, с аванса следующего месяца).

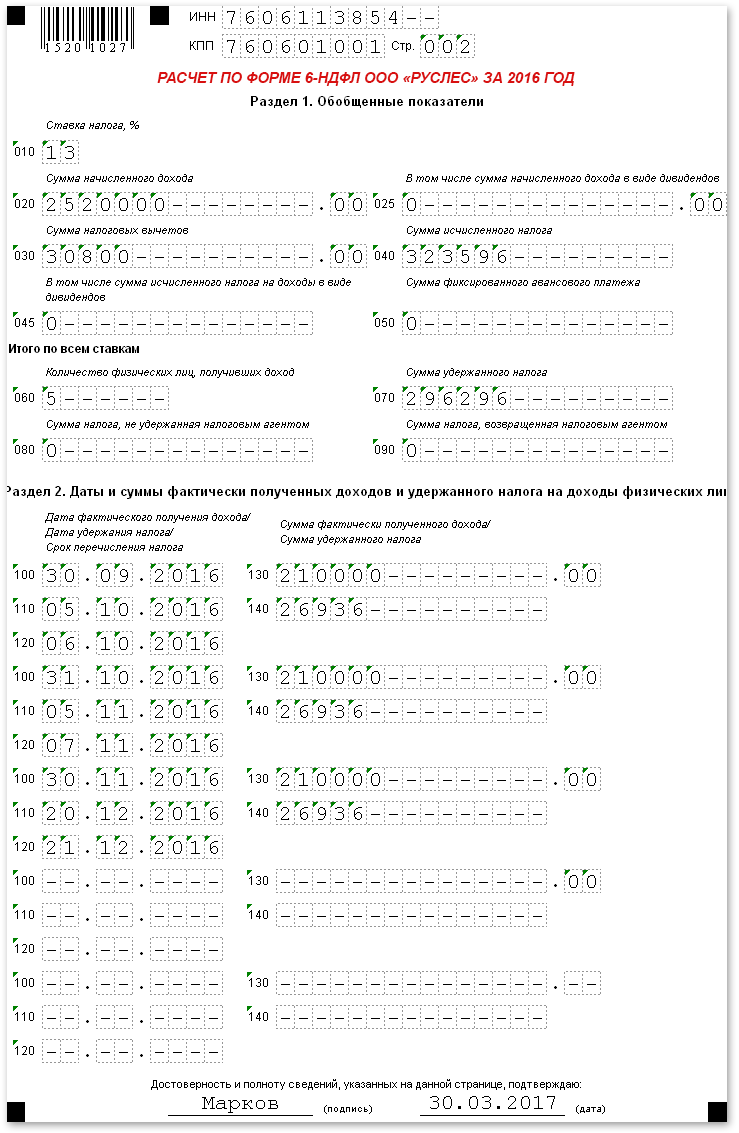

- сумма начисленной заработной платы составила 2 520 000 руб. (по 210 000 руб. ежемесячно);

- сумма предоставленных налоговых вычетов составила 30 800 руб. (в декабре работники утратили право на вычет в связи с превышением лимита доходов).

Правилами внутреннего трудового распорядка Общества установлены следующие даты выплаты зарплаты:

- за 1-ю половину расчетного месяца – 20 число этого месяца;

- за 2-ю половину расчетного месяца – 5 число следующего месяца.

Руководство компании решило произвести окончательный расчет по оплате труда за ноябрь 2016 года 25-го ноября. При выплате зарплаты была зачтена только сумма аванса за этот месяц.

Ноябрьский НДФЛ был удержан из аванса за декабрь 2016 года.

На практикеорганизации удерживают НДФЛ из досрочных сумм. Но в любом случае перечислять налог с зарплаты за расчетный месяц, выданной до его окончания, нужно не ранее даты последующей выплаты, которая будет произведена в последний день этого месяца или позднее.

Раздел 1 расчета 6-НДФЛ

по строке 040 – 323 596 / указывается НДФЛ, исчисленный с доходов физлиц;

Обратите внимание!

Заработная плата за декабрь 2016 года фактически будет выплачена сотрудникам организации в январе 2017 года. Тогда и будет удержан НДФЛ с дохода. Поэтому налог с декабрьской зарплаты в строке 070 не показывается.

Раздел 2 расчета 6-НДФЛ

Заметьте!

Зарплата за сентябрь, выплаченная в октябре, попадет в раздел 2 отчета 6-НДФЛ за 2016 год. А вот декабрьская получка, начисленная, но не выданная до конца года, в разделе 2 формы не отражается.

Сведения о выплате дохода за сентябрь.

по строке 120 – 06.10.2016 / указывается крайний срок уплаты НДФЛ;

Сведения о выплате дохода за октябрь (расшифровку строк смотрите выше).

по строке 100 – 31.10.2016;

по строке 110 – 05.11.2016;

по строке 120 – 07.11.2016;

по строке 130 – 210 000;

по строке 140 – 26 936.

Сведения о выплате дохода за ноябрь (расшифровку строк смотрите выше).

по строке 100 – 30.11.2016;

по строке 110 – 20.12.2016;

по строке 120 – 21.12.2016;

по строке 130 – 210 000;

по строке 140 – 26 936.

Существует и второй подход по заполнению 6-НДФЛ при выплате зарплаты до окончания месяца, предложенный ФНС России в письме от 24.03.2016 г. № БС-4-11/5106. Специалисты Ведомства порекомендовали удерживать НДФЛ из досрочных сумм и перечислять его в бюджет на следующий день. Соответствующим образом должен быть и заполнен отчет 6-НДФЛ.

по строке 100 – 30.11.2016;

по строке 110 – 25.11.2016;

по строке 120 – 28.11.2016;

по строке 130 – 210 000;

по строке 140 – 26 936.

Опасность данного подхода заключается в следующем:

- налогового агента могут обвинить в нарушении требований п.9 ст.226 НК РФ , поскольку де-юре он производит уплату налога за счет собственных средств;

- расчет по форме 6-НДФЛ, заполненный по такому принципу, не пройдет форматно-логический контроль в ИФНС, ведь дата удержания налога предшествует дате фактического получения дохода.

Поэтому использовать его не стоит.

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: 6-НДФЛ: досрочная зарплата

Досрочную зарплату в 6-НДФЛ следует отразить с учетом даты получения дохода по кодексу. Также надо учесть, когда компания удержала НДФЛ — с досрочной зарплаты или со следующей денежной выплаты. Смотрите примеры.

НДФЛ надо удержать при фактической выплате зарплаты за вторую половину месяца (п. 4 ст. 226 НК РФ). Но когда удержать налог, если компания выдает всю зарплату досрочно — раньше окончания месяца?

Как отразить досрочную зарплату в 6-НДФЛ

Доход у сотрудника возникает в последний день месяца, за который начислена зарплата (п. 2 ст. 223 НК РФ). Поэтому нет и оснований удерживать НДФЛ, если организация выдает зарплату досрочно. Получается, что сотрудникам нужно перечислить всю начисленную сумму, а налог удержать лишь с доходов в следующем месяце. Это ФНС подтвердила в письме от 29.04.2016 № БС-4-11/7893.

Многие удерживают налог сразу. С одной стороны, нельзя удержать НДФЛ раньше, чем сотрудник получил доход. С другой стороны, в кодексе нет штрафов за такое нарушение. Поэтому такой подход тоже допустим.

Порядок заполнения 6-НДФЛ зависит от того, когда компания удержала налог.

Если компания удержала налог с досрочной зарплаты, то в строке 110 6-НДФЛ надо указать дату, когда сотрудник получил деньги (день выплаты). Это раньше, чем дата в строке 100, но налоговики не считают это ошибкой. А в строке 120 — следующий рабочий день. Такой порядок ФНС рекомендовала в письме от 24.03.2016 № БС-4-11/5106@.

Компания выдала зарплату за май досрочно — 27 мая и сразу удержала НДФЛ. В строке 110 надо записать 27.05.2016, в строке 120 — 30.05.2016.

6-НДФЛ за 2016 год. Статьи на эту тему:

Дата получения дохода не наступила. Значит, можно не удерживать НДФЛ в день выплаты, а сделать это позже. Например, с зарплаты за следующий месяц. Тогда в строке 110 нужно поставить день, когда компания удержала налог (письмо ФНС России от 29.04.2016 № БС-4-11/7893). А в строке 120 — следующий рабочий день (п. 6 ст. 226 НК РФ).

Компания выдала зарплату за май 27 мая, а аванс за июнь выдаст 20 июня. С него же удержит НДФЛ. В таком случае в строке 110 запишите 20.06.2016, в строке 120 — 21.06.2016.

В обоих случаях дата получения дохода в строке 100 6-НДФЛ будет одинаковой — последний день месяца.

В нашей консультации мы показывали на примере, как отражается в форме 6-НДФЛ выплачиваемая заработная плата. Отдельно был рассмотрен случай, когда заработная плата выплачивается с задержкой. А как заполнить 6-НДФЛ, если зарплата выплачена раньше срока?

Досрочная зарплата в 6-НДФЛ

Датой фактического получения дохода в виде оплаты труда является последний день месяца, за который такой доход был начислен (п. 2 ст. 223 НК РФ). Следовательно, по строке 100 Расчета указывается последний день месяца. При этом неважно, является этот день рабочим или выходным (праздничным) (Письмо ФНС от 16.05.2016 № БС-3-11/2169@ ).

В НК нет оговорок о случае, когда зарплата выплачена досрочно. Это значит, что для заполнения строки 100 в части оплаты труда применяется единый порядок. И даже при досрочной выплате зарплаты (до окончания месяца) по строке 100 Расчета отражается последний день месяца.

Когда удержать НДФЛ

НДФЛ из зарплаты должен быть удержан непосредственно из дохода физлица при его фактической выплате (п. 4 ст. 226 НК РФ). А поскольку на момент досрочной выплаты зарплаты доход в виде оплаты труда еще не считается полученным (по аналогии с авансом), то исчислить и удержать НДФЛ налоговый агент не может.

Поэтому удержать налог необходимо при последующих выплатах, которые будут произведены в последний день этого месяца или позднее (Письмо ФНС от 29.04.2016 N БС-4-11/7893 ).

Срок перечисления налога

НДФЛ не может быть перечислен ранее того дня, в котором он был удержан. Ведь уплата налога за счет средств налоговых агентов не допускается (п. 9 ст. 226 НК РФ). Поэтому перечислить НДФЛ нужно будет не позднее рабочего дня, следующего за днем выплаты дохода, из которого фактически был удержан налог (п. 6 ст. 226, пп. 6, 7 ст. 6.1 НК РФ).

Зарплата выплачена досрочно: пример

Оклад работника составляет 68 000 руб., в т.ч. НДФЛ 13 % — 8 840 руб. Аванс за июль был выплачен 19.07.2016 в размере 27 000 руб. Оставшаяся сумма 41 000 руб. без уменьшения на величину НДФЛ (68 000 руб. – 27 000 руб.) была выплачена 28.07.2016. Следующая выплата была произведена 19.08.2016 (аванс за август 2016 года) в размере 18 160 руб. (27 000 руб. – 8 840 руб.), т. е. аванса, уменьшенного на неудержанный при предыдущей выплате НДФЛ.

Строки 100 – 140 формы 6-НДФЛ в части досрочно выплаченной июльской зарплаты будут заполнены так:

На практике при досрочной выплате остаток зарплаты выдается уже без учета НДФЛ. В любом случае перечислять налог с зарплаты за текущий месяц, выданной до конца этого месяца, нужно не ранее дня ближайшей выплаты, которая будет произведена уже в следующем месяце.