2-НДФЛ: аннулировать или корректировать?

Как видим, ни в той, ни в другой ипостаси форма 2-НДФЛ, согласно положениям НК РФ, не является декларацией или расчетом. Это означает, что правила уточнения, установленные в ст. 81 Налогового кодекса, на нее не распространяются. Как же правильно поступить, если в справке по форме 2-НДФЛ обнаружены ошибки?

Ответ находим в разделе I Порядка заполнения 2-НДФЛ (утв. приказом ФНС России от 30.10.15 № ММВ-7-11/485@), который предусматривает два отдельных механизма правки: аннулирование и корректировку. При этом четких пояснений, в каком случае следует аннулировать отчет, а в каком — корректировать, Порядок не содержит. В результате выводить эти правила приходится косвенным путем, толкуя имеющиеся в Порядке нормы.

Так, из содержащихся в Порядке норм, следует, что аннулирующая справка призвана отменить ранее поданные сведения без замены их на какие-либо иные. А корректирующая справка 2-НДФЛ, согласно положениями раздела I и II Порядка заполнения 2-НДФЛ, подается взамен ранее представленной в случае изменения содержащихся в первоначальной справке сведений.

Соответственно можно сделать вывод, что аннулирующая справка подается, когда первоначальная справка по форме 2-НДФЛ была представлена в налоговый орган ошибочно, т. е. подавать ее не нужно было в принципе. Другими словами, неверными в данном случае являются не только или даже не столько сведения, указанные в Справке, а сам факт ее подачи. А корректирующая справка подается случаях, когда первоначальный документ был подан правомерно, но содержал неверные или неполные сведения.

Важно помнить, что корректирующая справка, как указано в разделе II Порядка, полностью заменяет ранее представленную. Поэтому при составлении корректирующей справки надо заново заполнить все необходимые разделы, а не только тот, который содержал неверные сведения.

Обратите внимание: Порядок не содержит оговорки о том, что корректирующую или аннулирующую справку за предыдущие периоды нужно обязательно составлять по форме, действовавшей в периоде представления первичной справки. Но такое уточнение есть в п. 5 Порядка представления справок, утв. Приказом ФНС от 16.09.2011 № ММВ-7-3/576@, где сказано, что уточненные Справки подаются по той же форме, что и первоначальные. Полагаем, что это же правило применимо и в отношении аннулирующих Справок.

Как быть, если вместо корректирующей справки подана аннулирующая

На практике часто случаются ситуации, когда бухгалтер, пытаясь исправить ошибку, допущенную в 2-НДФЛ, вместо корректирующей справки подает аннулирующую. А в дальнейшем, при попытке подать правильную справку, сталкивается с тем, что инспекция ее не принимает, т. к. в отношении данного лица справка уже аннулирована. В описанной ситуации исправлять ошибку нужно следующим образом.

Отказ в приеме любой из справок, оформленной указанным выше образом, налогоплательщик вправе обжаловать в вышестоящем налоговом органе. Обжалование производится в порядке, предусмотренном ст. 138 НК РФ. Отказ обжалуется как противоречащий разд. II Порядка заполнения 2-НДФЛ.

6-НДФЛ: восполняем пробелы НК

Вторая разновидность отчетности налоговых агентов по НДФЛ, форма 6-НДФЛ, в статье 230 НК РФ прямо названа расчетом. Значит, она должна подчиняться общим правилам уточнения, зафиксированным в ст. 81 НК РФ. Но напрямую все правила этой статьи к данной форме отчетности применять тоже нельзя, т.к. в ст. 81 НК РФ речь идет о налогоплательщике, а не о налоговом агенте.

Еще сложнее обстоит ситуация, если налоговый агент допустил ошибки, которые вообще не влекут завышения или занижения суммы налога, а также неотражения или неполноты отражения сведений. Например, неверно указал дату фактического получения дохода, дату удержания или дату перечисления налога в разделе 2 (строки 100-120). В этом случае обязанности по предоставлению уточненного расчета, установленной п. 6 ст. 81 НК РФ, у налогового агента не возникает в принципе.

В то же время п. 1 ст. 126.1 НК РФ устанавливает ответственность за предоставление налоговым агентом расчета, содержащего любые недостоверные сведения (без привязки к п. 6 ст. 81 НК РФ). То есть оштрафовать агента можно и за неверное указание дат по строкам 100-120. Одновременно в силу п. 2 ст. 126.1 НК РФ налоговый агент освобождается от ответственности в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений. Но при этом никаких пояснений о том, в какой форме должны предоставляться уточненные документы в рассматриваемой ситуации законодательство не содержит!

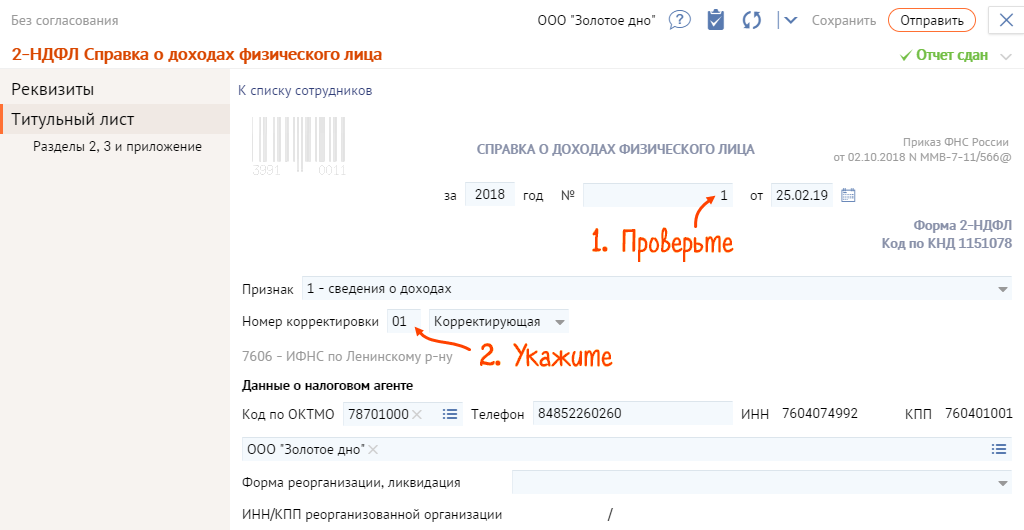

Справки 2-НДФЛ можно скорректировать, если были неправильно указаны сведения о физическом лице или суммы начислений.

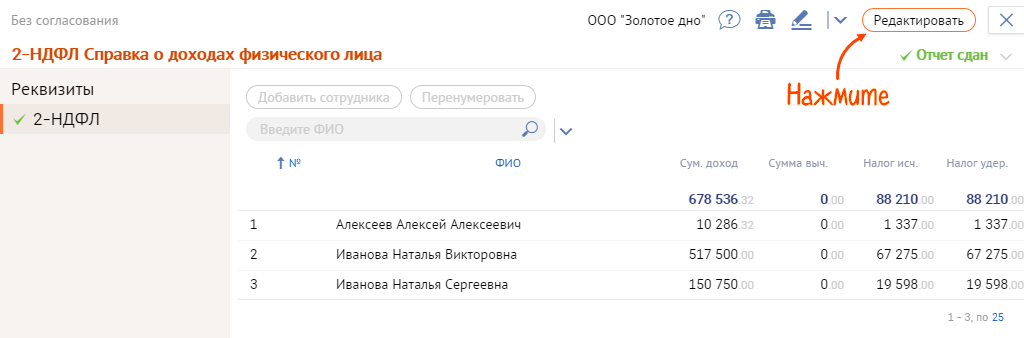

Если первичный отчет сдавался не через СБИС, сформируйте новый комплект 2-НДФЛ. Добавьте в него только тех сотрудников, данные по которым требуется исправить.

Если первичный отчет сдавался не через СБИС, добавьте сотрудников вручную.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (1)

Добрый день! Вы все сделали верно в оформлении отчетности за 2018 год. Можете посмотреть статью: Отчетность по НДФЛ при изменении регистрации организации (ЗУП 3.1.2.121). Теперь нужно дождаться протоколов. Они, полагаю, должны быть положительные. А затем нужно подать корректирующий 2-НДФЛ. Аннулирующая справка подается, если сведения поданы ошибочно и их нужно полностью отменить (например сведения поданы не в ту налоговую, или включено лицо, которого в 2-НДФЛ быть не должно было). В Вашем случае нужно скорректировать удержанный и перечисленный налог, и использовать для этого корректирующую справку 2-НДФЛ.

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>