Индивидуальные предприниматели, чья деятельность, как предполагается, будет соответствовать условиям применения налогового режима в виде уплаты ЕНВД, вправе на него перейти. Для этого ИП должен встать на учет в налоговой инспекции в качестве плательщика вмененного налога (ст. 346.26, п. 2 ст. 346.28 НК РФ). Как перейти на ЕНВД, расскажем в данной консультации.

Переход на ЕНВД

Для того чтобы предприниматель мог перейти на уплату единого налога на вмененный доход, данный специальный налоговый режим должен быть введен местными властями в регионе в отношении того вида деятельности, которым занимается ИП в этом муниципальном образовании (п. 1 ст. 346.26 НК РФ).

Переход на вмененную систему налогообложения производится в добровольном порядке по желанию самого предпринимателя при соблюдении им ряда определенных ограничений (например, по численности сотрудников, по предельной величине физического показателя и др.) (ст. 346.26 НК РФ). Какие именно условия должны выполняться предпринимателем для перехода на ЕНВД, читайте в отдельной консультации.

Итак, для того чтобы начать применять вмененку, ИП должен встать на учет в качестве плательщика единого налога. Для этого в ИФНС подается заявление по установленной форме (п. 3 ст. 346.28 НК РФ).

ЕНВД: заявление

Подать заявление на ЕНВД в налоговый орган нужно в течение 5-ти рабочих дней со дня начала применения вмененной системы налогообложения (п. 3 ст. 346.28 НК РФ).

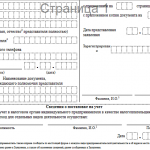

Бланк заявления о постановке ИП на учет в качестве плательщика ЕНВД (форма № ЕНВД-2 ), а также порядок его заполнения утверждены Приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ .

Скачать бланк формы № ЕНВД-2 можно по ссылке.

Как перейти на ЕНВД при регистрации ИП

Переход на ЕНВД одновременно с подачей документов на государственную регистрацию ИП законодательством РФ не предусмотрен.

Однако постановка на учет ИП в качестве плательщика вмененного налога производится на основании соответствующего заявления, которое подается в ИФНС в течение 5-ти дней с даты начала применения вмененной системы налогообложения. Поэтому если предприниматель хочет применять данный спецрежим с момента своей регистрации, то ему нужно будет представить в налоговый орган заявление по форме ЕНВД-2 в течение 5-ти рабочих дней с даты государственной регистрации.

Узнайте в этой статье бесплатно как и куда подать ЕНВД и где можно заказать помощь юриста всего от 500 руб! Итак, что же такое ЕНВД.

Единый налог на вмененный доход представляет собой льготную систему налогообложения. Он приемлем для розничной торговли и оказания возмездных услуг на постоянной основе. С 2013 года на ЕНВД можно перейти добровольно. Для этого нужно обратиться в налоговую инспекцию по месту деятельности юридического лица.

Правовые нюансы подачи заявления ЕНВД

| ЕНВД можно совмещать с иными режимами, в том числе ОСНО, но тогда по другим режимам потребуется подавать нулевые налоговые декларации по налогу на прибыль, НДФЛ или НДС. |

Переходить на ЕНВД нужно, когда налогоплательщик занимается коммерческими проектами, попадающими под данный режим. Для организации применяется форма ЕНВД-1.

Для ИП используется форма документа по типу ЕНВД-2. Бланк представлен в форме двухстраничного документа. Потребуется указать код предпринимательской деятельности, который надо брать из приложения к декларации ЕНВД.

Порядок заполнения заявления ЕНВД для ИП

В приложении к форме ЕНВД-2 указывают количество листов приложения (если указано более трех видов предпринимательской деятельности).

Заполнение заявления ЕНВД для ООО

Заявление можно заполнить рукописным способом или при помощи печатных средств. Его предоставляют в налоговую инспекцию в одном экземпляре.

Нельзя исправлять в бланке ошибки и описки, использовать двустороннюю печать, портить бланк скрепляющим устройством.

В каждом поле вписывается только один пункт/ знак. Дата заполнения страницы указывается в трех полях – день/ месяц/ год:

В заявлении следует указать дату. Оно подписывается уполномоченным лицом или его представителем.

- свидетельство о регистрации ИП и юридического лица (или выписка);

- номер ИНН (может быть запрошен налоговой инспекцией);

- паспорт заявителя или другой документ, который удостоверяет его личность;

- сведения, подтверждающие иностранный статус организации.

Документы должны быть предоставлены в оригинале. Можно принести нотариально заверенные копии. Срок рассмотрения заявления составляет 5 рабочих дней.

Порядок перехода на ЕНВД

Запрещен переход с УСН на ЕНВД в течение года по одному и тому же направлению деятельности. Например, ИП открывает ателье по ремонту бытовой техники, но потом понимает, что его действительные доходы намного меньше предполагаемых. Он решает изменить стратегию своего предприятия или открывает новый объект.

|

Тогда перейти на ЕНВД можно только в следующем году, подав заявление не позднее 15 января каждого года. Когда ИП осваивает новое для себя направление бизнеса, например, одновременно с ателье по предоставлению бытовых услуг открывает магазин, то он вправе перейти на ЕНВД в любое время в течение года. |

Если ИП или организация работают по ОСНО, они также могут перейти на ЕНВД в любое время.

Подавать заявление следует по месту реальной деятельности индивидуального предпринимателя или организации. Если гражданин зарегистрирован в одном районе, а занимается бизнесом в другом, то заявление о переходе на вмененку следует по месту бизнеса – ателье, магазина или другого предприятия.

Исключение составляют случаи, когда бизнесмен занимается выездной торговлей, рекламой на транспорте. По таким видам деятельности заявление можно оформлять по месту регистрации ИП или по юридическому адресу компании.

Вывод

С момента перехода на новую систему налогообложения начисление платежей будет проводиться без учета реального дохода. В переходе на ЕНВД будет отказано при наличии у ИП или организации задолженности по уплате налоговых платежей, в том числе неустойки или пени. Возможен отказ в переходе, в случае отсутствия неточности в документах или недостоверности представленной информации. В конфликтной ситуации целесообразно заручиться поддержкой компетентного юриста.

От налоговых платежей никуда не деться. У индивидуальных предпринимателей эта необходимость возникает сразу же следом за регистрацией. И если сам факт налогообложения не обсуждается, то в порядке начисления и сроках выплаты есть выбор. И это зависит от того, на каком режиме налогообложения остановился предприниматель. И задуматься об этом стоит перед регистрацией. Данная статья расскажет вам, как встать на ЕНВД при регистрации ИП, когда платить налоги после регистрации, а также о других важных моментах.

Преимущества и недостатки перехода на ЕНВД при регистрации ИП

О том, что выбрать, УСН или ЕНВД при открытии ИП, расскажет специалист в видео ниже:

Многих предпринимателей привлекает именно эта система, и вот почему:

- Отсутствует необходимость платить несколько налогов, и уменьшаются социальные платежи.

- Упрощается бухгалтерский учет. Это дает возможность обходиться без профессиональных бухгалтеров.

- Есть коэффициенты, снижающие процентную ставку.

- При расчете налога на вмененный доход для начинающих свою деятельность предприятий возможны льготы.

- Дополнительная прибыль не облагается налогом.

- При отсутствии прибыли налог все равно придется заплатить. Понижающие коэффициенты его лишь немного скорректируют.

- Освобождение от уплаты НДС создает определенные трудности в работе с компаниями, которые данный налог платят.

Возможность использования

Использование предпринимателем ЕНВД в качестве системы налогообложения – дело добровольное. Но для выполнения такого перехода ИП должен придерживаться требований законодательства на род деятельности для применения вмененного дохода. Данный налог распространяется на следующие сферы:

- Оказание ветеринарной помощи.

- Оказание бытовых услуг.

- Услуги автосервиса.

- Пассажирские и грузовые услуги автотранспорта.

- Торговля (розничная).

- Рекламная деятельность (только по размещению наружной и уличной рекламы).

- Организация общественного питания.

- Услуги по аренде жилья, служебных помещений, торговых площадей и земельных участков.

О том, когда регистрация ИП в качестве плательщика ЕНВД невозможна, расскажем ниже.

Когда ЕНВД не подлежит использованию

Есть и ограничения. ЕНВД не применяют, когда:

- ИП оказывает услуги в медицинской сфере.

- Работает в сфере социального обеспечения.

- При предоставлении в аренду заправочных станций.

- При численности сотрудников ИП более ста человек.

- Если ИП осуществляет трастовые операции.

О том, как выбрать и перейти на ЕНВД при регистрации ИП, читайте ниже.

Процесс перехода

Если предприниматель принял решение сразу стать плательщиком ЕНВД и род его деятельности соответствует существующим требованиям, то это значительно облегчит процесс перехода.

В первую очередь это касается подбора необходимого комплекта документов. Если предприниматель переходит на налог по вмененному доходу одновременно с регистрацией ИП, то к документам, необходимым для этого, следует добавить:

- Заявление, заполненное по форме ЕНВД 2 (два экземпляра).

- Паспорт и его копию.

- Подтверждение оплаты пошлины.

Далее рассмотрена подача заявления на ЕНВД при регистрации ИП.

Заявление пишется на специальном бланке, образец которого можно взять в налоговой или скачать в интернете. Заполнять надо пустующие клетки заглавными печатными буквами следующим образом:

Скачать форму-бланк заявления на применение ЕНВД при регистрации ИП можно здесь, а образец — здесь.

Заявление на применение ЕНВД при регистрации ИП

Далее представлена пошаговая инструкция регистрации ИП и ЕНВД.

О заполнении заявления и особенностях перехода на ЕНВД при регистрации Ип расскажет этот видеоролик:

- Проверить соответствует ли планируемая сфера деятельности ИП требованиям законодательства к применению ЕНВД.

- Если соответствует, то можно приступать к процедуре, а для этого надо выяснить, в какой инспекции вы будете становиться на учет ЕНВД (обязательно по месту регистрации).

- Затем – подготовка документов на регистрацию с одновременным переходом на налог по вмененному доходу, включая заполнение ЕНВД 2.

- Подать документы в инспекцию.

Про срок подачи ЕНВД-2 при регистрации ИП читайте ниже.

Сроки по переходу на ЕНВД регламентируются Налоговым кодексом РФ. Если ИП собирается перейти на налог по вмененному доходу, то он должен в течение пяти дней после регистрации подать заявление об этом. При нарушениях в этой сфере предусмотрены следующие санкции:

- При неподаче заявления о переходе на ЕНВД в положенный пятидневный срок штраф составит десять тысяч рублей.

- Если предприниматель ведет деятельность, предусматривающую налогообложение по ЕНВД, без установленной законом регистрации, то штраф составит минимум сорок тысяч рублей.

Из вышесказанного видно, что нарушение правил и срока перехода на ЕНВД может быть чревато большими расходами.

При переходе на уплату налога на вмененных доход ИП освобождается от следующих платежей:

- НДС.

- Налог на заработанную ИП прибыль.

- Налог на имущество.

- Взносы в пенсионный фонд и соцстрах.

- Базовая доходность (БД) – определяется по видам деятельности Налоговым кодексом.

- Физический показатель (ФП) – количественная характеристика бизнеса.

- К1 – индекс, устанавливаемый правительством.

- К2 – коэффициент от местных органов власти.

- 15% – налоговая ставка.

Данное видео расскажет, почему при регистрации ИП, даже если вы точно уверены, что будете работать на ЕНВД, стоит подать уведомление и на УСН: