Как уйти с ЕНВД в середине года

В настоящий момент законом предусмотрено, что уплате подлежит единый налог на вмененный доход (далее — ЕНВД) в размере, исчисляемом пропорционально времени, в течение которого хозяйствующий субъект фактически занимался предпринимательством (абз. 3 п. 10 ст. 346.29 Налогового кодекса РФ).

То есть если индивидуальный предприниматель (или юрлицо) был учтен или снялся с учета в качестве плательщика ЕНВД не с 1-го дня месяца, входящего в отчетный квартал, то исчислять налог он должен на основании фактического количества дней за отчетный месяц, в течение которых он числился в качестве хозсубъекта.

Для сравнения: до 01.01.2013 хозсубъект должен был рассчитывать и уплачивать ЕНВД за весь отчетный месяц, даже если по факту отработал всего 1 день.

Формула расчета суммы ЕНВД за месяц, в котором хозсубъект был снят с учета в качестве плательщика такого налога, приведена в п. 10 ст. 346.29 НК РФ:

ЕНВД = (БД × ФП × КФД) / КД,

где: БД — базовая доходность (с учетом коэффициентов К1 и К2);

ФП — величина физпоказателя;

КД — число календарных дней месяца;

КФД — число дней в месяце, в течение которых хозсубъект фактически вел предпринимательскую деятельность.

Сдача отчетности при этом производится в регламентированные законом сроки, т. е. не до 20-го числа первого месяца периода, следующего за отчетным.

ЕНВД при закрытии обособленного подразделения

Если хозсубъект закрывает свое обособленное подразделение, учтенное в ИФНС РФ в качестве плательщика ЕНВД, ему надлежит уведомить налоговый орган о своем отказе от применения такого режима налогообложения.

Уведомляется об отказе от ЕНВД тот налоговый орган, в котором данное подразделение поставлено на учет в качестве плательщика ЕНВД, т. е. в зависимости от вида осуществляемой экономической деятельности (п. 3 ст. 346.28 НК РФ):

- по месту произведения хозсубъектом своей экономической деятельности;

- местонахождению хозсубъекта.

Законом на это отводится 5 дней с момента прекращения деятельности.

Как снять с учета по ЕНВД: заявление о снятии с ЕНВД

При отказе от ЕНВД плательщик налога должен проинформировать об этом налоговый орган, направив ему уведомление по специальной форме, утв. приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941@.

Скачать актуальные образцы заявления для юрлица и ИП, а также более детально ознакомиться с процедурой отказа от использования такой системы налогообложения можно в нашей статье Как происходит снятие с учета ЕНВД — заявление об отказе.

Итак, при прекращении предпринимательской деятельности хозсубъектом, применяющим ЕНВД, расчет подлежащего уплате налога осуществляется с учетом фактического количества дней, в течение которых производилась предпринимательская деятельность.

Добрый день! ИП применяет ЕНВД для розничной торговли мебелью. Связи с тем, что ИП решил заниматься сдачей в аренду помещений, появилась необходимость смены налогового режима. Можно ли написать заявление в ФНС о прекращении деятельности, которая облагается ЕНВД (розничная торговля мебелью), потом написать заявление на постановку на учет как плательщик УСН (сдача помещений в арену), а потом опять начать розницу, но уже на УСН? Если нет, то как поступить в данной ситуации? Заранее спасибо!

Здравствуйте, по общему правилу переход на УСН с ЕНВД возможен только с начала нового года. В то же время есть норма НК РФ (пункт 2 статьи 346.13) согласно которой, можно в середине года прекратить вести деятельность ЕНВД и перейти в течение 30 дней на УСН.

При этом Минфин толкует эту норму как возможность прекратить на ЕНВД один вид деятельности (у вас это торговля) и начать на УСН другой вид деятельности.

Цитата из письма №03-11-11/32 от 28.01.2013: «Абзацем вторым пункта 2 статьи 346.13 (в редакции Закона N 94-ФЗ) установлено, что организации и индивидуальные предприниматели, которые перестали быть налогоплательщиками единого налога на вмененный доход, вправе на основании уведомления перейти на упрощенную систему налогообложения с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход.

Данная норма распространяется на тех налогоплательщиков единого налога на вмененный доход, которые в течение календарного года прекратили вести предпринимательскую деятельность, облагаемую единым налогом на вмененный доход, и начали осуществлять иной вид предпринимательской деятельности.

В иных случаях, переход на упрощенную систему налогообложения с системы налогообложения в виде единого налога на вмененный доход осуществляется налогоплательщиком в порядке, установленном пунктом 1 статьи 346.13 Кодекса».

То есть, вы можете прекратить на ЕНВД торговлю и перейти на УСН по сдаче в аренду, однако до конца года вы не можете на УСН заниматься тем же видом деятельности (торговлей), по которому вы снялись с учета на ЕНВД.

Советуем также уточнить эту возможность в ИФНС.

В соответствии с п. 1 ст. 346.28 НК РФ плательщиками ЕНВД являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы, Санкт-Петербурга и Севастополя, в которых введен ЕНВД, предпринимательскую деятельность, облагаемую ЕНВД, и перешедшие на уплату ЕНВД в порядке, установленном главой 26.3 НК РФ. При этом указано, что организации и индивидуальные предприниматели переходят на уплату ЕНВД добровольно.

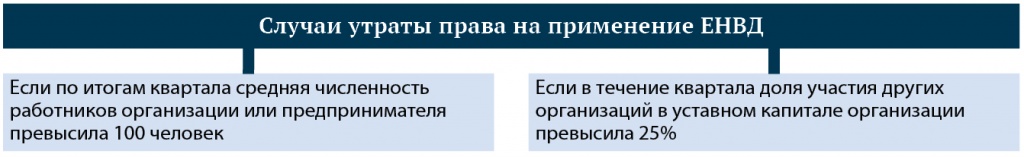

Добровольный и принудительный переход с ЕНВД

В обоих случаях налогоплательщик считается утратившим право применять систему налогообложения в виде ЕНВД и обязан перейти на общий режим уплаты налогов с начала квартала, в котором имели место названные обстоятельства. При этом суммы налогов, подлежащих уплате в соответствии с общим режимом налогообложения, исчисляются и уплачиваются в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь созданных организаций или вновь зарегистрированных индивидуальных предпринимателей (письма Минфина России от 25.12.15 г. № 03-11-06/3/76379 и от 21.07.15 г. № 03-11-09/41869).

Упрощенная система налогообложения регулируется положениями главы 26.2 НК РФ, в которой предусматривается возможность перехода с ЕНВД на УСН в течение календарного года. Согласно абзацу 4 п. 2 ст. 346.13 НК РФ организации и индивидуальные предприниматели, которые перестали быть плательщиками ЕНВД, вправе на основании уведомления перейти на УСН с начала того месяца, в котором была прекращена их обязанность по уплате ЕНВД. В таком случае налогоплательщик должен уведомить налоговый орган о переходе на УСН не позднее 30 календарных дней со дня прекращения обязанности по уплате единого налога на вмененный доход. При этом, как разъясняет Минфин России в письме от 24.11.14 г. № 03-11-09/59636, эта норма применяется в двух случаях, а именно:

- если нормативным правовым актом представительных органов муниципальных районов и городских округов, законами городов федерального значения Москвы и Санкт-Петербурга (а сейчас и Севастополя) о системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности будет отменен данный режим налогообложения в отношении осуществляемого налогоплательщиком вида предпринимательской деятельности;

- если плательщик ЕНВД в течение календарного года прекратил вести предпринимательскую деятельность, облагаемую ЕНВД, и начал осуществлять иной вид предпринимательской деятельности.

Аналогичная позиция изложена и в письме ФНС России от 25.02.13 г. № ЕД-3-3/639@, но в отличие от финансового ведомства налоговый орган не был так категоричен и оставил перечень таких ситуаций открытым.

Таким образом, перейти на УСН в течение календарного года могут и те субъекты бизнеса, которые совмещали УСН с ЕНВД и потеряли право на применение последней. По нашему мнению, такой вариант является логичным, так как совмещение УСН с общим режимом уплаты налогов не предусмотрено НК РФ.

Смена налогового режима с ЕНВД на УСН

С даты, указанной в заявлении о снятии с учета в качестве плательщика ЕНВД, у организации или предпринимателя есть 30 календарных дней для подачи в налоговый орган уведомления о переходе на УСН.

Для перехода на УСН с 2017 г. уведомить налоговый орган об этом следовало не позднее 9 января 2017 г.

Сняться с учета в качестве плательщика ЕНВД нужно не позднее пяти рабочих дней с момента перехода на УСН. С учетом выходных и праздничных дней в 2017 г. заявление о снятии с учета необходимо было подать не позднее 16.01.17 г. Соответствующие разъяснения Минфина России приведены в письме от 11.10.12 г. № 03-11-06/3/70.

Налоговый учет при переходе с ЕНВД на УСН

В НК РФ не предусмотрен особый порядок налогового учета при переходе с системы налогообложения в виде ЕНВД на УСН, поэтому доходы и расходы учитываются по правилам, установленным главой 26.2 НК РФ.

Согласно п. 1 ст. 346.17 НК РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

В письме Минфина России от 21.08.13 г. № 03-11-06/2/34243 разъяснено, что если после перехода на УСН организации будут оплачены товары (оказанные услуги, выполненные работы), проданные в период применения системы налогообложения в виде ЕНВД, то суммы дебиторской задолженности, образовавшейся на дату перехода на УСН, при исчислении уплачиваемого в связи с применением УСН налога учитывать не нужно, так как это приведет к двойному налогообложению.

Учет расходов

Совершая переход с уплаты ЕНВД на УСН, налогоплательщик должен определить остаточную стоимость своих внеоборотных активов.

Остаточная стоимость основных средств и нематериальных активов определяется как разница между ценой приобретения (сооружения, создания) такого амортизируемого имущества и суммой начисленной амортизации в бухгалтерском учете.

У налогоплательщиков может возникнуть вопрос об учете расходов по оплате стоимости товаров, приобретенных в период уплаты ЕНВД, а реализованных уже при УСН. Ответ содержится в письме Минфина России от 15.01.13 г. № 03-11-06/2/02, в котором разъяснено, что особенности исчисления налоговой базы при переходе на УСН с иных режимов налогообложения определены ст. 346.25 НК РФ, где не предусмотрена возможность уменьшения налоговой базы по налогу, уплачиваемому при использовании УСН, на расходы, фактически произведенные в период применения системы налогообложения в виде ЕНВД.