Пиво, а также сидр, пуаре, медовуха и другие напитки на основе пива – это алкогольная продукция. При продаже пива надо учитывать нормы, регулирующие торговлю алкоголем, но с некоторыми особенностями. Интересует это направление бизнеса? Тогда читайте нашу статью, в ней мы расскажем о самых важных вопросах при торговле пивом и пивными напитками:

- может ли ИП продавать пиво;

- нужна ли лицензия на продажу пива;

- какие ограничения существуют при продаже пива;

- надо ли продавцам пива подключаться к ЕГАИС;

- когда при продаже пива не нужен кассовый аппарат;

- какие коды ОКВЭД подобрать для реализации пива;

- какую отчётность об объёмах продаж надо сдавать.

Может ли ИП начать торговлю пивом

Сразу ответим, что индивидуальные предприниматели вправе продавать пиво. Почему вообще возникает такой вопрос? Разве есть запреты на торговлю алкоголем, связанные с организационно-правовой формой продавца (ИП или ООО)? Такой запрет действительно есть, установлен он статьей 16 закона от 22.11.1995 года № 171-ФЗ.

Согласно ей продавать крепкий алкоголь разрешено только организациям. Почему так, не объясняется, но факт остается фактом – торговать крепкими спиртными напитками и винами вправе только юридические лица. Исключение сделано только для ИП — сельхозпроизводителей, которые реализуют вина и шампанское собственного производства.

Таким образом, индивидуальные предприниматели вправе продавать пиво и напитки на его основе только в розницу. А чтобы производить и продавать пиво без ограничений, надо регистрировать компанию.

Нужна ли лицензия на торговлю пивом

Условия продажи пива

Это, пожалуй, самая важная информация, с которой стоит ознакомиться перед организацией торговли пивом. Учитывая, что пиво – это алкогольный напиток, понятно, что оно не должно быть доступным в любом месте и время.

Пивной алкоголизм развивается быстро и незаметно, что особенно опасно для детей и женщин. И если для торговцев пивом большие объёмы продаж – это прибыль, то покупатели пенного напитка за неумеренное его потребление расплачиваются своим здоровьем. Надо с пониманием относится к запретам, установленным в статье 16 закона № 171-ФЗ, в конечном счёте они действуют для блага всего общества.

1.Запрещено продавать пиво в следующих объектах и прилегающим к ним территориям:

- детские, образовательные и медицинские учреждения;

- спортивные и культурные объекты;

- общественный транспорт всех видов и его остановки;

- АЗС;

- рынки, вокзалы, аэропорты и другие места массового скопления граждан (за исключением предприятий общепита);

- военные объекты.

2.Пиво может продаваться только в стационарных торговых объектах, поэтому здание должно иметь фундамент и быть внесено в реестр недвижимости. То есть, такие временные сооружения, как ларьки и киоски, не подходят для продажи пива, исключение – предприятия общепита. Что касается площади торгового объекта, то если кроме пива продаётся крепкий алкоголь, то действует ограничение:

- не менее 50 кв. м. в городах

- не менее 25 кв. м. в сельской местности.

При торговле только пивом ограничений по площади не установлено.

3.Время продажи пива ограничено периодом с 8 до 23 часов, кроме точек общественного питания.

4.Категорически запрещена продажа пива несовершеннолетним. За продажу алкогольной продукции в этом случае наказываются (статья 14.16 КоАП РФ):

- продавец – от 30 до 50 тысяч рублей;

- должностное лицо (ИП или руководитель организации) – от 100 до 200 тысяч рублей;

- юридическое лицо – от 300 до 500 тысяч рублей;

При любых сомнениях в возрасте покупателя продавец должен запросить документ, удостоверяющий личность. Кроме того, за продажу пива несовершеннолетним возможна и уголовная ответственность. Учтите, что полицейские часто устраивают контрольные рейды с привлечением молодых людей для того, чтобы спровоцировать такую незаконную продажу. Лучше перестраховаться и запросить паспорт, даже если покупатель выглядит достаточно взрослым.

5.С 1 января 2017 года запрещено производство и оптовая торговля, а с 1 июля 2017 года – и розничная продажа пива, разлитого в пластиковую тару объемом свыше 1,5 литра. Штрафы за нарушение: от 100 до 200 тысяч рублей для ИП и от 300 до 500 тысяч рублей для юридических лиц.

6. Дополнительные ограничения при продаже пива могут устанавливать местные власти. Так, во многих муниципальных образованиях запрещена продажа пива в торговых точках, расположенных в многоквартирных жилых домах. Рекомендуем перед тем, как начать торговлю пивом, узнать все правила в местной администрации или ИФНС.

ЕГАИС — продажа пива

ЕГАИС – это государственная система по контролю за производством и оборотом алкоголя. Нужна ли ЕГАИС для продажи пива? Да, конечно, но в ограниченном формате. Организации и ИП, закупающие пиво для дальнейшей розничной продажи, года обязаны подключаться к системе только для подтверждения закупок оптовых партий у легальных производителей и поставщиков.

Чтобы подключиться к ЕГАИС, надо получить специальную электронную подпись и зарегистрироваться на официальном сайте Росалкогольрегулирования. О том, как это сделать, мы в подробностях рассказали здесь. После регистрации в системе покупатель получает свой идентификационный номер (ID), а поставщик оформляет на него расходные накладные, отражая их в ЕГАИС. После того, как партия товара принята покупателем, поставщик списывает поставленную продукцию со своих остатков в ЕГАИС, и она фиксируется за покупателем.

Подтверждения факта продажи каждой бутылки пива, как это происходит с крепким алкоголем и вином, не требуется, поэтому торговля пивом через ЕГАИС оформляется проще, чем других спиртных напитков. Здесь главное – подтвердить, что оптовая партия пива закуплена легально.

Обратите внимание, что торговля пивом без кассового аппарата наказывается отдельным штрафом по статье 14.5 КоАП РФ:

- на ИП и руководителей организаций – от ¼ до ½ суммы расчета, но не менее 10 000 рублей;

- на организации – от ¾ до полного размера суммы расчета, но не менее 30 000 рублей.

Подробнее: Онлайн-касса — кто должен перейти на новую ККТ

Новые коды ОКВЭД для торговли пивом

Обратите внимание, что при регистрации ИП и ООО применяют только классификатор ОКВЭД-2. Чтобы указать виды деятельности, связанные с торговлей пивом, применяйте новые коды ОКВЭД 2019 года.

Для оптовой торговли пивом:

- 46.34.2: Торговля оптовая алкогольными напитками, включая пиво и пищевой этиловый спирт;

- 46.34.23: Торговля оптовая пивом;

- 46.17.23: Деятельность агентов по оптовой торговле пивом.

Для розничной торговли пивом:

- 47.25.1: Торговля розничная алкогольными напитками, включая пиво, в специализированных магазинах;

- 47.25.12: Торговля розничная пивом в специализированных магазинах.

- 47.11.2: Торговля розничная незамороженными продуктами, включая напитки и табачные изделия, в неспециализированных магазинах;

Для торговли пивом в общепите:

- 56.30: деятельность баров, таверн, коктейльных залов, дискотек и танцевальных площадок (с преобладающим обслуживанием напитками), пивных баров, буфетов, фито-баров, автоматов по продаже напитков.

Важно: если вы зарегистрировали ИП или ООО до 11 июля 2016 года, то никаких изменений в коды вносить не надо, ФНС самостоятельно соотнесёт ваши прежние и новые коды ОКВЭД, внесённые в реестры.

Но если вы решили заняться продажей пива после середины 2016 года, и соответствующие коды не были внесены сразу при регистрации, то сообщить о новом виде деятельности надо по формам Р24001 (для ИП) и Р13001 или Р14001 (для ООО). В этом случае коды указываете по ОКВЭД-2, так, как указано выше.

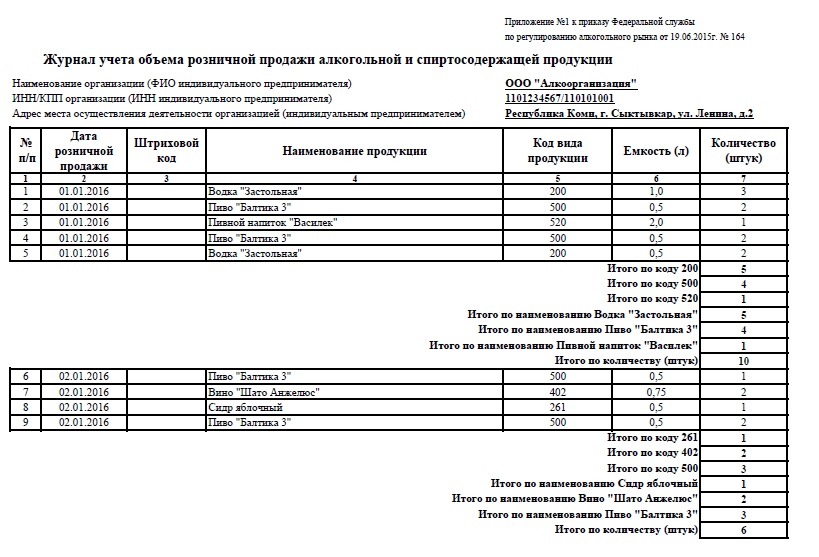

Отчётность при продаже пива

С 1 января 2016 года продавцы алкогольной продукции, в том числе и пива, обязаны вести журнал учёта объёма розничных продаж. Форма журнала и порядок его заполнения утверждены Приказом Росалкогольрегулирования от 19.06.2015 № 164.

За отсутствие журнала или неверное его ведение налагается штраф — от 10 до 15 тысяч рублей на ИП и от 150 до 200 тысяч рублей на организации.

Кроме того, по итогам каждого квартала, не позднее 20-го числа следующего месяца (20 апреля, июля, октября, января соответственно) надо сдать в Росалкогольрегулирование декларацию по обороту пива по форме № 12. Бланк декларации и правила её заполнения утверждены постановлением Правительства от 9 августа 2012 г. № 815.

ИП розничная торговля разливным пивом

ИП на УСН доходы (СПБ) , вид деятельности : розничная торговля разливным пивом

Вопросы :

1.Нужно ли регистрироваться в ЕГАИС ? прочитала следующую информацию о том, что регистрироваться нужно обязательно (получить для этого электронные ключи) но заполнять в декларации нужно только раздел закупок , т.е отражать все закупки у поставщиков пива, раздел продажи не заполнять. Так ли я поняла?

2.Может кто подскажет какую систему налогообложения лучше выбрать (перейти в 2018 ) для данного вида деятельности ? ЕНВД , патент, УСН ? кто с пивом работает?

откуда информация? Если Вы не будете показывать расход, то Ваши остатки будут расти с каждым кварталом, но при этом пиво Вы будете продавать по факту

Нужно смотреть конкретику (площадь точки, обороты, сотрудники, документооборот и тд и тп) и считать: что лучше или хуже по виду только виду деятельности определить невозможно

спасибо за ответ, не могу найти , где я это читала, возможно Вы правы, т.е нужно фиксировать все продажи в ЕГАИС, я не видела что это и как выглядит (впервые сталкиваюсь в алкоголем),

вопрос не совсем по теме, но может кто подскажет, у кого алкоголь, как вести учет в смысле программ, как я понимаю в ЕГАС нужно постоянно вносить все продажи розничные? а если будет УСН доходы-расходы , то в бухгалтерскую программу еще раз вносить ( я всю свою жизнь с 1 С работаю например, и все декларации оттуда печатаю)

Тут нужно понимать, что ЕГАИС — это обязательная программа, в которой Вы обязаны делать определенные манипуляции. В ЕГАИС Вы не сформируете декларацию по алкоголю.

А вот 1С — это учётная программа, в которой Вы ведете остатки своего товара. Поэтому для целей продаж пива неважно какая у вас налоговая система учёта выбрана.

Нужно обязательно, если закупаете пиво официально

откуда информация? Если Вы не будете показывать расход, то Ваши остатки будут расти с каждым кварталом, но при этом пиво Вы будете продавать по факту

Наталья, нашла информацию :

предприниматели, которые закупают пиво и пивные напитки, сидр, пуаре, медовуху в целях последующей розничной продажи :В ЕГАИС регистрируют Закупки, продажи в ЕГАИС не фиксируют с 1 января 2016 года(Подп. 1 п. 2 ст. 2 Закона от 29 июня 2015 г. № 182-ФЗ )

как же не важно, а если доходы-расходы, пиво списываем, получаем расход, который заносится в книгу доходов и расходов, разве не так ?

Есть требование РАР о том, что остатки в ЕГАИС должны быть равны остаткам в ЕГАИС. Если Вы не будете проводить розничные продажи, а в Вашем случае это будут списания пива в ЕГАИС, то как тогда фактические остатки сойдутся с остатками в ЕГАИС?

А требование РАР может противоречить федеральному закону?

А где оно противоречит закону?

Оно требует то, чего НЕ требует и не дает оснований требовать закон. Это и есть противоречие.

Ну от чего же, в законе есть пункт про хранение, которое приравнивается к понятию остатки

с ЕГАИС будем разбираться по мере подключения к системе, подскажите еще, что нужно ЕЩЕ сдавать кроме налоговой отчетности ИП-ку, торгующему пивом, декларацию по алкоголю ? журнал какой то ?

Нужно ли получать разрешение от СЭС, пожарников, администрации района ? где и как их получать, и можно ли получить эти бумаги пока не начав вид деятельности ?

Нет, но обязаны соблюдать все требования, в том числе по ведению соответствующей документации

Но обязаны уведомить о начале деятельности орган Роспотребнадзора. Департамент торговли муниципалитета рекомендует предоставить им анкету и правоустанавливающие документы (регистрационные, на помещение и тп).

спасибо за ответ,декларация сдается с помощью ЭЦП в ЕГАИС ?

Для ЕГАИС у Вас Джакарта. Не слышала, чтобы с помощью неё сдавали отчетность в РАР.

Нет, нужна КЭП для отчетности.

Мы вопрос решили так: подключены к одному из платных сервисов по подаче электронной отчётности, в т.ч. в ФНС, ФСС и т.д., так вот подпись, которую нам выдали в этом сервисе, подходит и для шифрования и подачи отчетности в РАР

Здравствуйте! ИП ЕНВД пиво бутылочное + разлив. Я новичок в ЕГАИС. Как списывать остатки по продонному пиву разл.,бутыл. в ЕГАИС и надо ли это делать (чтобы декларация с остатка сходилась)? Как часто продажу пива регистрировать? Или только закупки регистрировать?

Объясните какие операции ИП пиво (разлив, бутылка) необходимо делать в ЕГАИС?

Спасибо за ответ.

Закупка регистрируется в ЕГАИС. Списание тоже, хотя некоторые товарищи считают что требование РАР о соответствии остатков реальным и ежедневном списании равносильна надписи на заборе.

Но в списании ничего сложного нет. Заполняете акт списания на реализацию ежедневно, бутылки проданные считаются поштучно, а разливное — по факту вскрытия тары. Открыли кегу 30 литров для продажи всего 1 литра в розлив — всё равно списываете сразу всю кегу.

Вообще-то для всего этого взаимодействия с ЕГАИС нужен комп и соответствующая программа. А также рутокен или Джакарта с КЭП. А уж из программы все действия. При освоении всего это занимает 15 минут в день

Спасибо. Комп есть, егаис есть. Я только не умею им пока пользоваться)))

А если пиво просрочено или разлито, или бой его как списывать в ЕГАИС?

Возможно списывать по реализации пиво каждый день за предыдущий день (часы работы пивмагазина 10-22, а я до 5 работаю)?

В программе должны быть разные поводы для списания. Они регламентированы РАР: Недостача, уценка, порча, реализация и т.д. всего восемь причин.

Здравствуйте! а можно попунктно, если вам не сложно, что от меня какот бухгалтера на удаленке требуется(собираюсь подруге помочь в ее пивной точке, ИП):установить на комп учетную программу, туда утилиту ЕГАИС,кэп соответсвенно для ЕГАИС, и отдельно Кэп еще нужна для подписи всехх остальных отчетов(ИФНС, РАР, ФСС, ПФР, Стат), правильно поняла?

Скажите пож-та,

списание бутылочного пива (ИП) в ЕГАИС нужно делать в течение суток после продажи, если не сделали в течение суток (т.к я пока не знаю как это сделать, изучаю вопрос), есть ли какие штрафы, и очень хотелось бы норматив законодательный по этому поводу почитать, можете ссылку дать? по поводу разливного пива так же хотелось уточнить сроки списания, я списываю в ЕГАИС кегу сразу, но не в день фактического вскрытия, а предположим через неделю? на сколько это критично и как это регламентируется ?

Mariya78, пока не слышно что кого-то как-то наказали за несвоевременное списание. В теории могут.

Здравствуйте! Изучила инфу на просторах интернета по реализации разливного пива в розницу. Поняла, что в ЕГАИС регистрируемся. Туда ежедневно, после закрытия смены передаем информацию о реализации пива (причем если правильно настроить интеграцию 1С с ЕГАИС, то программа сама после закрытия смены будет эту инфу в ЕГАИС передавать). Это и есть «Журнал розничной продажи пива» или его нужно еще как-то формировать или распечатывать и куда-то передавать? Реализацию пива в кегах оформляем в момент вскрытия кеги, реализацию бутылочного пива в момент продажи этого пива. Далее, по окончании квартала, до 20 числа след месяца составляем декларацию по форме 12 и ставим там только закуп пива, верно? Для регистрации ЕГАИС нужна ЭЦП, она не подходит потом для отправки отчетности? Декларацию отправляем в Росконтрольрегулирование только электронную или можно на бумаге?

Здравствуйте, у меня зарегистрировано несколько ОКВЭД: 56.10

Деятельность ресторанов и услуги по доставке продуктов питания

56.10.1

Деятельность ресторанов и кафе с полным ресторанным обслуживанием, кафетериев, ресторанов быстрого питания и самообслуживания

56.10.3

Деятельность ресторанов и баров по обеспечению питанием в железнодорожных вагонах-ресторанах и на судах

47.23.1

Торговля розничная рыбой и морепродуктами в специализированных магазинах

47.25.12

Торговля розничная пивом в специализированных магазинах

47.29.3

Некоторое время не осуществляла данную деятельность, хочу снова заняться продажей пива.

Решение вопроса

Подскажите, какой именно вопрос Вас интересует? Возможность торговли пивом в целом, или выбор системы налогообложения для данного вида деятельности?

Если вопрос касается только возможности продажи пива на вынос, то Вы вправе это делать, но с соблюдением определенных условий по времени и месте реализации.

Начиная с 2017 года розничная торговля пивом допускается в строго отведенных местах в период времени с 23.00 до 08.00. Продавать пиво круглосуточно может общепит, но при условии, что тара будет вскрыта продавцом в момент продажи, а пиво выпито посетителем непосредственно в самом помещении общепита (ст. 16 закона от 22.11.1995 N 171-ФЗ (ред. от 28.12.2017) «О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции».

Хочу отметить, что коды ОКВЭД подобраны Вами верно. Также можно добавить код 56.30 «Подача напитков».

Здравствуйте,Наталья!

Я хочу открыть магазин разливного пива, но оформить под кафе. Если я правильно поняла из информации в интернете, то магазин имеет право осуществлять торговлю пивом до 21.00, а общепит не имеет право продавать пиво на вынос. Меня интересует, как открыть магазин, осуществляя в нем продажу пива до 23.00 и на вынос.

Наталья, у меня к Вам есть еще вопрос. Можно ли платить налог с торговой площади магазина разливного пива? Если да, то нужно ли вносить наименование товара в онлайн кассу или можно просто пробивать чек?

Вы планируете применять ЕНВД или УСН?

Вы можете применять ЕНВД в отношении деятельности кафе или бара и продажи пива, если пиво будет не собственного производства, а покупное. Если Вы планируете сами варить и продавать пиво, то применение ЕНВД в данном случае будет невозможно. Об этом прямо высказался Минфин в своем Письме от 30 июля 2009 г. N 03-11-06/3/199:

Согласно ст. 346.27 НК РФ к услугам общественного питания относятся услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга. К услугам общественного питания не относятся услуги по производству и реализации подакцизных товаров, указанных в пп. 3 и 4 п. 1 ст. 181 НК РФ.

Таким образом, если организация самостоятельно производит перечисленные в пп. 3 — 4 п. 1 ст. 181 НК РФ подакцизные товары и реализует их через объект общественного питания, то в целях применения гл. 26.3 НК РФ такая деятельность не может быть отнесена к услугам общественного питания и не подлежит переводу на систему налогообложения в виде единого налога на вмененный доход.

Если через объект общественного питания (бар, ресторан, кафе и т.д.) реализуются готовые, то есть приобретенные для последующей реализации, перечисленные в пп. 3 — 4 п. 1 ст. 181 НК РФ подакцизные товары как в упаковке и расфасовке изготовителя, так и без такой упаковки, то такая предпринимательская деятельность относится к услугам общественного питания и, соответственно, может быть переведена на уплату единого налога на вмененный доход.

Для перехода на ЕНВД необходимо в течение 5 дней, после начала осуществления деятельности, заполнить в 2-х экземплярах заявление по форма ЕНВД-1.

Наталья, спасибо Вам, информацию получила в полном обЪёме.