Максимальный доход по ЕНВД не установлен.

Обоснование

Для ЕНВД в налоговом кодексе Российской Федерации (НК РФ) не определен максимальный доход (гл. 26.3. НК РФ). Соответственно, при выполнении всех условий для применения ЕНВД, налогоплательщик вправе получать неограниченный по сумме доход.

Дополнительно

Патентная система налогообложения — один из специальных налоговых режимов, которая регулируется главой 26.5 НК РФ. Патентную систему налогообложения вправе применять только индивидуальные предприниматели (организации не вправе)

Упрощенная система налогообложения (УСН) — один из специальных налоговых режимов, предназначенный для малого бизнеса. Вместо НДС, налога на прибыль (или НДФЛ), налога на имущество уплачивается один налог. Регулируется главой 26.2. «Упрощенная система налогообложения» НК РФ.

Индивидуальные предприниматели — физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица

Занимаясь предпринимательством, физическое лицо получает определенные доходы в виде выручки за проданные товары или оказанные услуги, кроме этого он несет и расходы, приобретая необходимые материалы или продукцию с целью реализации, в любом случае у него происходит постоянный оборот средств.

Что такое оборот ИП

Исходя из получаемых объемов, предприниматель сможет использовать одну из доступных форм налогообложения:

- Общий вариант налогообложения обязывает выплачивать налоги на доходы физических лиц, сбор на добавленную стоимость в размере 0 – 18% и на недвижимое имущество. Тут подробно рассмотрены плюсы и минусы ОСНО;

- УСН – является оптимальным вариантом для небольшого бизнеса, так как имеет щадящие условия, по его условиям необходимо внести 6% от общего дохода предприятия или 15% с его прибыли;

- Патентная система налогообложения – в данном случае на размер взносов влияет вид деятельности. Система предназначена не для всех видов малого бизнеса, выплаты происходит один раз в год.

Прочие виды налогообложения применяются в случае занятия особым видом деятельности, например, сельское хозяйство.

Как происходит сдача отчетности ИП на УСН в зависимости от оборота вы узнаете в этом видео:

В случае применения данного варианта суммарная выручка предпринимателя по всем видам деятельности максимум за год должна составлять 60 млн. рублей.

В случае превышение установленного порога предприниматель вправе выбрать упрощенку или общий вид уплаты налога. Перейти на любой из данных форм налогообложения он сможет с первых дней нового налогового периода.

Важно: правом выбирать лучший для себя вариант владельцев бизнеса наделили с 2017 года, до этого они просто автоматически переводились на общую систему уплаты налога.

Согласно нововведениям в ст. 346.12 НК РФ, предприниматель на упрощенке с 2018 года вправе выручить за год 150 млн. рублей. Особенности использования УСН ООО рассмотрены в этой публикации.

Согласно правилам упрощенной системы выплату налога допустимо делать в один из 2-х вариантов:

- Выплаты с доходов в размере 6%.

- Выплаты с доходов за вычетом расходов, чтобы использовать данный вариант необходимо предельно разобраться с действующей схемой.

При этом следует помнить, что в отдельных регионах данная процентная ставка может быть другая, например, в Санкт-Петербурге она равна 10%.

Важно: если доходы за вычетом расходов составят 0, придется в любом случае совершить выплату в размере 1% от суммы выручки.

Сравнительная характеристика ИП и ООО.

Так как основная задача упрощенки, это снижение налоговой нагрузки на плечи среднего и малого бизнеса, необходимо соблюдать установленные рамки, при их превышении предприятие автоматически перенесется на общую систему обложения налогом или на ЕНВД при использовании следующих видов деятельности:

- Розничная продажа продукции;

- Услуги в сфере ремонта помещения;

- Мойка и техническое обслуживание машины;

- Лечение животных и птиц;

- Рекламные агентства;

- Транспортное перемещение людей и грузов;

- Отельный или гостиничный бизнес;

- Предоставление площадей под торговлю и стоянку.

Важно: чтобы уложиться в период для перехода на ЕНВД требуется подать заявление в течение 5 суток с момента окончания квартала по УСН. При этом перевод выполниться с начала того периода, в котором случилось превышение лимита.

В случае перехода с любого режима на упрощенный необходимо отследить объем остатка основных доходов, так как в 2018 году он не должен быть свыше 150 млн. рублей.

| Ограничения | ОСН | УСН | Патент |

| По обороту | Отсутствуют | 150 000 000 рублей | 60 000 000 рублей |

| По основным средствам | Отсутствуют | 150 000 000 рублей | Отсутствует |

| По численности персонала | Отсутствуют | 100 | 15 |

| По видам деятельности | Отсутствуют | Юридические конторы, казино и ломбардные заведения | Согласно ст. 346. 43 НК РФ существует большое количество ограничений |

| Налоги | Подоходный налог – выплаты по страховым взносам в размере 30%, добавленная стоимость достигнет от 0 до 18% в зависимости от использованного вида деятельности плюс сборы на недвижимое имущество | Налог на доход 6% или доход за вычетом расхода 15% | 6% от возможного уровня годового дохода, существующего в определенном виде деятельности согласно законодательству |

В процессе применения данного варианта налогообложения нет лимита по выручке, но при этом существуют другие ограничения необходимые к соблюдению:

- Среднесписочная численность штата до 100 человек;

- Участие в прочих предприятиях до 25%.

- Предприятие должно относиться к крупнейшим;

- Используются только допустимые виды деятельности;

- При этом деятельность происходит в рамках простого товарищества или доверительного управления;

- Налогоплательщик уплачивает единый сельскохозяйственный налог.

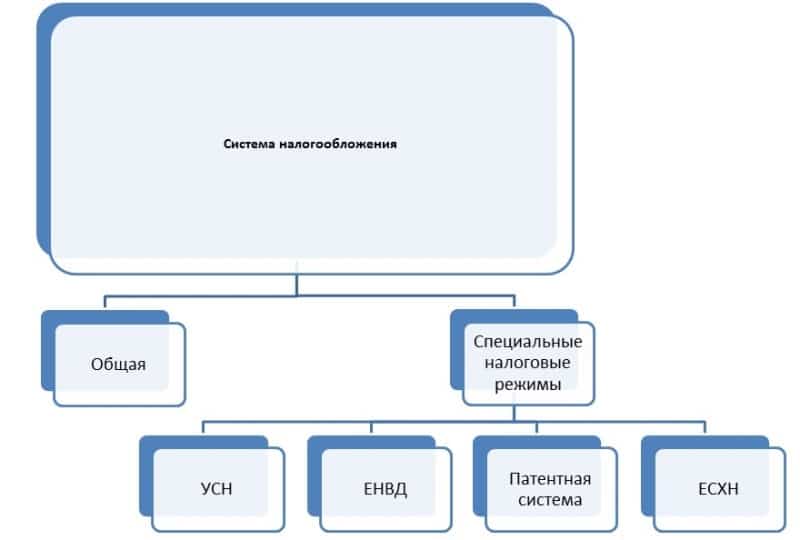

Основные системы налогообложения.

- Торговая площадь при осуществлении розничной торговли не должна превышать 150 кв. метров;

- Количество транспортного средства в случае перевозок грузов и пассажиров не должно превышать 20 единиц.

Важно: при этом на вмененке фактический доход для расчета налога не имеет значения, здесь в учет идет предполагаемый установленный государством доход.

Кроме этого нет выплаты:

Варианты сохранения льгот при превышении лимита

Важно: для сохранения льгот при превышении лимита необходимо, чтобы организация вела одновременно несколько видов деятельности.

В данном случае допустимо на каждый вид деятельности использовать другой режим налогообложения, тогда доходы по каждому виду деятельности будут учитываться отдельно, что поможет оставаться в пределах лимита и не превысить его.

Заключение

Как правильно рассчитать налоги ИП в зависимости от оборота вы узнаете тут:

Налогоплательщики, применяющие специальные режимы налогообложения, обязаны соблюдать ограничения по численности наемных работников и величине доходов от реализации. Минфин России в письме от 07.09.17 № 03-11-12/57528 разъяснил, как рассчитываются данные ограничения для предпринимателя, совмещающего ПСН, УСН и ЕНВД.

Ограничение по численности наемных работников

Наиболее жесткое ограничение по средней численности наемных работников установлено при применении патентной системы налогообложения. Согласно пункту 5 статьи 346.43 НК РФ, средняя численность наемных работников у ИП на ПСН не должна превышать за налоговый период 15 человек по всем видам предпринимательской деятельности. Для УСН и ЕНВД ограничение составляет 100 человек (подп. 15 п. 3 ст. 346.12 НК РФ и подп. 1 п. 2.2 ст. 346.26 НК РФ, соответственно).

На этом основании в Минфине делают следующий вывод. Предприниматель, применяющий ПСН, УСН и ЕНВД, при определении средней численности работников, должен учитывать, в том числе, работников, занятых в видах деятельности, переведенных на УСН и ЕНВД. При этом средняя численность наемных работников за налоговый период у такого ИП не должна превышать 15 человек.

Ограничение по доходам

Для того чтобы предприниматель мог остаться на патентной системе налогообложения, он обязан соблюдать ограничения по размеру дохода. Для ПСН лимит доходов составляет 60 млн. рублей (п. 6 ст. 346.45 НК РФ). При этом оговорено следующее: если ИП совмещает ПСН и УСН, то при определении величины доходов от реализации, учитываются доходы по обоим специальным налоговым режимам.