Куда с 2017 года платить штрафы по взносам

Но необходимо учесть, что для взносов, начисленных по правилам Закона от 24 июля 2009 года N 212-ФЗ , и для взносов, начисленных по правилам главы 34 НК РФ, значения КБК различаются.

Особенности оформления платежки на штраф

Начиная с 2017 года плательщикам предоставлено право осуществлять платежи в налоговую за третьих лиц. Это справедливо и для штрафных платежей. Кроме того, ограничения на подобную уплату начислений, произведенных до 2017 года, НК РФ не установлено. Значит, возможна ситуация, когда либо сам плательщик оплачивает штрафы, либо это делает за него иное лицо.

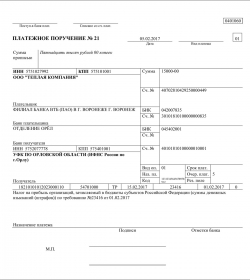

В зависимости от ситуации в платежном поручении на штраф в налоговую, образец которого приведен ниже, будет указан соответствующий статус плательщика.

Также в зависимости от ситуации будут указаны наименование плательщика, его ИНН и КПП, а при необходимости еще и наименование, ИНН и КПП того лица, за которое производится уплата.

КБК по штрафным санкциям установлены для каждого вида налога и взноса. При оформлении платежки на штраф важно учитывать, что в КБК для штрафных санкций 14-й и 15-й цифрами всегда будет 30.

Реквизит ОКТМО. С 2017 года указывается ОКТМО муниципального образования, в котором уплачивается санкция. Длина его равна 8 символам.

Основание платежа и связанные с ним реквизиты

Еще один реквизит, вызывающий сомнение бухгалтеров, — основание платежа.

Если перечисление штрафа производится плательщиком самостоятельно, не по требованию контролеров, то в основании платежа указывается код ЗД. Если же есть требование на уплату штрафа, то следует указать код ТР.

В случае, когда основанием платежа служит требование, они принимают следующие значения:

Иначе указывается 0.

Назначение платежа при уплате штрафа в налоговую

Скачать образец платежного поручения на уплату штрафа в налоговую инспекцию

shtraf_v_nalogovuyu.jpg

При выявлении правонарушений в деятельности налогоплательщика на предприятие могут накладываться финансовые санкции в виде штрафов. Размер наказания напрямую зависит от суммы недоимки по налоговым обязательствам и характера нарушения. Погасить штраф может не только сам налогоплательщик, но и третьи лица. Порядок заполнения платежных документов регламентирован Приказом Минфина от 12.11.2013 г. № 107н.

Как оформить платежку на штраф в налоговую

Основание платежа при уплате штрафа в налоговую может быть обозначено двумя способами:

В первом случае платежное поручение на штраф в налоговую должно содержать сведения о дате и номере уведомительного бланка, полученного от фискального органа с требованием оплатить задолженность по штрафу. При упреждающем переводе денег в счет погашения штрафа, который будет обязательно начислен в ближайшей перспективе, графы, отведенные для реквизитов документальных оснований, заполняются нулями.

Кроме того, погасить штраф может не только сам налогоплательщик, но и третьи лица.

Итак, как заплатить штраф в налоговую:

- Получено требование ИФНС. Предприятие или ИП, нарушившие законодательство, составляют платежное поручение в банк о перечислении средств в ФНС в счет оплаты штрафа по уведомлению или требованию госоргана.

- Субъект хозяйствования самостоятельно обнаружил ошибку, которая обязательно повлечет за собой наложение штрафа. В этом случае можно поручить банку перевод средств в счет погашения штрафной санкции без документальных подтверждений факта наличия задолженности.

- Оплату производят третьи лица. В платежке в графах для ИНН и КПП указываются сведения по должнику, а в качестве плательщика указывается лицо, которое произвело оплату из своих средств (Письмо Федеральной налоговой службы от 17 марта 2017 г. № ЗН-3-1/1850).

КБК по штрафам в налоговую

При заполнении платежного поручения необходимо правильно обозначить код КБК. Важно использовать актуальный код, действующий в году погашения долга по штрафу. КБК для текущих платежей по погашению налоговых обязательств и по перечислениям штрафных санкций будут отличаться. Например, в 2018 году:

- при заполнении платежки на уплату подоходного налога за расчетный период прописывается код 18210102010011000110;

- при оплате штрафа по налогу с доходов физических лиц КБК имеет вид 18210102010013000110;

- если штраф назначен индивидуальному предпринимателю, применяющему общий режим налогообложения, код будет 18210102020013000110.

Полный перечень актуальных в 2018 году КБК, в том числе и по штрафам, можно найти в этой статье.

Настоящий материал является пособием по заполнению платежного поручения при перечислении налогов, взносов, пеней и штрафов. Он составлен в виде таблицы, где пошагово изложены правила заполнения всех граф подобной платежки. Приступая к ее заполнению, бухгалтер может использовать таблицу в качестве шпаргалки. Материал будет обновляться каждый раз после внесения изменений в соответствующие нормативные правовые акты, поэтому обращать внимание на дату размещения статьи не нужно — инструкция будет актуальной всегда.

Вводная информация

Для случая, когда деньги перечисляются в бюджет, в том числе на уплату налогов, пеней, штрафов и взносов на обязательное страхование, установлены особые правила. Они утверждены приказом Минфина России от 12.11.13 № 107н (далее приказ № 107н). Он вступил в силу 4 февраля 2014 года (через 10 дней после дня официального опубликования).

Данная инструкция составлена с учетом новшеств, предусмотренных в приказе № 107н.

Информация о плательщике и получателе

ИНН плательщика в соответствии со свидетельством о постановке на учет в ИФНС. У плательщиков — юридических лиц допустимое количество знаков составляет 10, у физических лиц — 12. Первые два знака не могут одновременно принимать значение 0.

Инстранные компании, у которых нет ИНН, вправое поставить код иностранной организации (КИО), состоящий из 5 знаков.

3. Консолидированные группы налогоплательщиков указывают ИНН ответственного участника.

4. Организации при удержании денег из зарплаты физлица и перечислении их в бюджет указывают ИНН этого физлица.

КПП плательщика в соответствии со свидетельством или уведомлением о постановке на учет в ИФНС. Допустимое количество знаков составляет 9, первые два знака не могут одновременно принимать значение 0.

2. Консолидированные группы налогоплательщиков указывают КПП ответственного участника.

1. Организации (обособленные подразделения) указывают наименование организации или подразделения.

6. Консолидированные группы налогоплательщиков указывают наименование ответственного участника.

7. Организации при удержании денег из зарплаты физ. лица и перечислении их в бюджет указывают наименование данной организации.

ИНН получателя средств. Указывается ИНН администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством РФ. Допустимое количество знаков составляет 10. Первые два знака не могут одновременно принимать значение 0.

КПП получателя средств. Указывается КПП администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством РФ. Допустимое количество знаков составляет 9, первые два знака не могут одновременно принимать значение 0.

Сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование администратора доходов бюджета, осуществляющего администрирование платежа в соответствии с законодательством РФ.

Информация о составителе платежного поручения

Статус составителя платежки. Может принимать одно из 26-ти значений, в том числе, следующие:

При перечислении налога или взноса за иное лицо указывается статус того лица, чья обязанность по уплате налогов или взносов исполняется.

Информация о платеже при перечислении налогов, пеней и штрафов

Код бюджетной классификации (КБК), состоящий из 20 знаков. Все знаки не могут одновременно принимать значение 0.

Платежка составляется только по одному КБК. Это значит, что в одной платежке нельзя указать два и более КБК.

Значение кода, присвоенного в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Код состоит из 8, либо 11 знаков, все знаки одновременно не могут принимать значение 0.

Указывается код территории, на которой мобилизуются средства от уплаты налогов и др. платежей. При перечислении налога на основании декларации, в платежке указывается ОКТМО из этой декларации.

Значение основания платежа, который имеет 2 знака и может принимать следующие значения:

Седьмой, восьмой, девятый и десятый знаки — это год, за который уплачивается налог.

2. При досрочной уплате указывается первый предстоящий налоговый период, за который должна производиться уплата налога.

Номер документа, который является основанием платежа. Может принимать следующий вид:

3. Физические лица при уплате налогов, указанных в уведомлении и извещении, при самостоятельном заполнении платежки указывают 20-ти значный код из извещения. Можно не указывать, если в платежке указан ИНН.

5. Физлица при перечислении налогов на основании декларации указывают дату, когда эта декларация представлена в ИФНС, либо отправлена по почте.

С 1 января 2015 года данное поле не заполняется.

Уникальный идентификатор начисления (УИН).

Организации при удержании денег из зарплаты физ. лица и перечислении их в бюджет на основании исполнительного документа указывают сведения о физлице: ФИО, ИНН либо адрес регистрации, дату принятия судебного решения и номер исполнительного листа и проч.

Информация о платеже при перечислениях страховых взносов, пеней и штрафов по ним

Код бюджетной классификации (КБК) , состоящий из 20 знаков. Все знаки не могут одновременно принимать значение 0.

Платежка составляется только по одному КБК. Это значит, что в одной платежке нельзя указать два и более КБК.

Значение кода, присвоенного в соответствии с Общероссийским классификатором территорий муниципальных образований (ОКТМО). Код состоит из 8, либо 11 знаков, все знаки одновременно не могут принимать значение 0.

Указывается код территории, на которой мобилизуются средства от уплаты страховых взносов.

Значение основания платежа, который имеет 2 знака и может принимать следующие значения:

Седьмой, восьмой, девятый и десятый знаки — это год, за который уплачивается налог.

2. При досрочной уплате указывается первый предстоящий период, за который должна производиться уплата взносов.

Номер документа, который является основанием платежа. Может принимать следующий вид:

С 1 января 2015 года данное поле не заполняется.

Уникальный идентификатор начисления (УИН).

Организации при удержании денег из зарплаты физлица и перечислении их в бюджет в счет погашения задолженности по иным платежам на основании исполнительного документа указывают сведения о физ. лице: ФИО, ИНН либо адрес регистрации и проч.

Как избежать ошибок при заполнении платежек

При заполнении платежек на уплату взносов наиболее комфортно чувствуют себя те, кто формирует платежные поручения с помощью веб-сервисов. Все необходимые обновления, включая актуальные реквизиты получателя и новые КБК, своевременно устанавливаются в сервисе без участия пользователя. При заполнении платежки нужные значения подставляются автоматически. Если же бухгалтер допускает какую-то ошибку в КБК или других реквизитах платежки, сервис сообщает об ошибке и подсказывает, как следует заполнить данное поле.