За совершение налогового правонарушения к организации или физлицу могут быть применены налоговые санкции в виде денежного взыскания – штрафа. О том, как оформить платежное поручение на уплату штрафа (п.п. 1,2 ст. 114 НК РФ) расскажем в нашей консультации и приведем пример такой платежки.

Как оформить платежку на штраф в налоговую

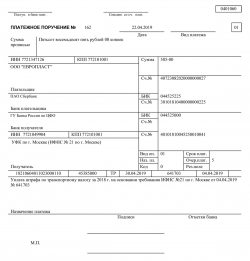

Пример платежного поручения на уплату штрафа по транспортному налогу

При оформлении платежного поручения на перечисление платежей в бюджетную систему РФ необходимо руководствоваться Правилами, утв. Приказом Минфина России от 12.11.2013 № 107н, а также Положением, утв. Банком России 19.06.2012 № 383-П.

Для того, чтобы обязанность по перечислению штрафа считалась исполненной, необходимо правильно указать в платежке счет Федерального казначейства и наименование банка получателя (пп. 4 п. 4, п. 8 ст. 45 НК РФ). Но с 2019 года счет Федерального казначейства можно уточнить (п.7 ст.45 НК РФ). Это значит, что, совершив ошибку в счете, не придется возвращать деньги и заново платить штраф. Проблему можно будет решить посредством уточнения платежа.

Один из важных показателей платежного поручения на уплату штрафа – код бюджетной классификации (КБК), отражаемый в поле 104 платежного поручения (п. 5 Правил, Приложение 2 к Приказу Минфина от 12.11.2013 № 107н).

Эти коды, применяемые в 2019 году, можно посмотреть на нашем сайте. Необходимо учитывать, что при уплате штрафов 14-17-ый разряды КБК принимают значение 3000 (за исключением отдельных видов страховых взносов).

Поясним заполнение иных полей платежного поручения на уплату организацией или ИП своего штрафа (Правила указания информации, Приложение № 2 к Приказу Минфина от 12.11.2013 № 107н):

Образец платежки на уплату штрафа

На странице приведен пример платежного поручения на уплату штрафа по транспортному налогу за 2018 год.

Для того чтобы деньги попали в бюджет, необходимо правильно заполнить платежное поручение. Иначе деньги не поступят на нужный счет и будут учтены как другой платеж или отнесены к категории невыясненных. Правила заполнения платежного поручения прописаны в Приказе Минфина России от 12.11.2013 № 107н. Используется форма 0401060, приведенная в приложении 2 к Положению Банка России от 19.06.2012 № 383-П. Образец заполнения платежки НДФЛ 2019 года вы найдете ниже.

Когда платить

Оплату налога нужно осуществить не позже одного рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства.

Следовательно, если вы в один день перечисляете НДФЛ с зарплаты за предыдущий месяц и с отпускных за текущий месяц, то и на зарплатный, и на отпускной НДФЛ нужно заполнить свое платежное поручение (письмо ФНС от 12.07.2016 № ЗН-4-1/12498@).

Как заполнять платежное поручение по налогам

Сумму указываете в полных рублях. Действует правило: налоги в бюджет перечисляйте в полных рублях, округляя копейки по правилам арифметики: если менее 50 копеек — отбрасывайте их, а если более — округляйте до полного рубля.

Все поля обязательны к заполнению. Дата и сумма списания указываются цифрами и прописью. Нумеруются платежные поручения в хронологическом порядке.

Каждому ее полю присвоен свой номер. Разберем правила подробнее.

В поле 101 должен проставляться статус плательщика. При оплате НДФЛ бюджетная организация является налоговым агентом, поэтому указываем код 02.

Еще одним важным реквизитом является код КБК, в платежном поручении для этого нужно заполнить специальный реквизит — поле 104.

В поле 105 указывается ОКТМО в соответствии с Общероссийским классификатором, который утвержден приказом Росстандарта от 14.06.2013 № 159-СТ. С 25.04.2017 в платежных поручениях надо указывать 8-значный код ОКТМО.

Поле 106 предназначено для идентификации платежа по его целевой направленности. Основания указываются с помощью буквенного кода:

- ТП — для текущих платежей;

- ЗД — для задолженности, погашаемой добровольно;

- ТР — задолженность, погашаемая по требованию контролирующих органов;

- АП — недоимка, погашаемая на основании акта проверки до выставления требования инспекции.

В случае невозможности указать значение показателя ставится 0.

Образец платежного поручения НДФЛ в 2019 году

Уплата пеней платежным поручением в 2019 году

У такого платежного поручения есть как сходства с обычным (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее, а затем приведем образец платежки на пени по НДФЛ 2019.

Первое отличие — КБК (реквизит 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100.

Второе отличие платежного поручения по пеням — реквизит 106. Возможны следующие варианты:

- Если самостоятельно посчитали пени и платите их добровольно. В этом случае основание будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования ИФНС.

- Если платите по требованию ИФНС. В этом случае основание будет иметь вид ТР.

- Перечисляете на основании акта проверки. Это основание платежа АП.

Третье отличие — реквизит 107. Его значение зависит от того, что послужило основанием для платежа:

Если вы платите пени самостоятельно, в полях 108 и 109 ставьте 0.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

Требование налогового органа об уплате недоимки по налогу (штрафа, пени) является своего рода извещением об имеющейся задолженности для ее погашения в установленный срок (п. 1 статья 69 НК РФ). Оно составлено в виде таблицы с разбивкой сумм долга.

Оплатить требование следует не позднее 8 рабочих дней со дня его получения (если иной срок не обозначен в требовании). Для этого заполняется платежное поручение.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

В каких случаях платежка на оплату оформляется по решению ИФНС?

Если юридическими лицами не соблюдаются нормы Налогового Кодекса, бухгалтером предприятия совершаются ошибки (оплата взноса, налога позже обозначенного в законодательстве срока, отсутствие оплаты по налоговым обязательствам), то в адрес компании вскоре будет направлено требование от налоговой инспекции для перечисления недостающих сумм, в том числе пени и штрафы.

Получив требование о погашении недоимки от надзорного органа, добросовестные налогоплательщики оформляют платежное поручение для уплаты обязательств.

При внесении сведений в платежный документ используются тот же бланк, что и при перечислении текущих обязательств по налогам.

Форма платежки закреплена положением Центробанка РФ (№383-П) и обозначена индексом 0401060.

Для своевременного исполнения требования необходимо оформить платежное поручение с указанием всех необходимых данных. Обозначенные суммы задолженности перечисляются по тем же реквизитам, которые вносятся при оплате налога, сбора.

Получателем в платежном поручении будет являться подразделение налоговой инспекции, территориально закрепленное за организацией.

Заполнение строк платежного поручения при получении требования об оплате недоимки:

Для исполнения обязанности по погашению возникшей недоимки по налогам, сборам в платежке следует внимательно указывать счет Федерального казначейства и наименование банка получателя, а также особое внимание необходимо уделить КБК.

В соответствии с нормами 45 статьи (п.7) НК РФ с 2019 года счет Федерального казначейства допустимо уточнять, что позволяет налогоплательщику при возникновении ошибки в написании счета написать заявление на уточнение платежа, нет необходимости заново погашать задолженность, возвращать неверно перечисленные денежные средства.

Если выставленные суммы некорректны по мнению руководства компании, и существуют доказательства для предоставления их в суд, платеж допускается осуществить частично.

Получив требование, налогоплательщик может выразить несогласие с выставленной суммой задолженности и приступить к обжалованию документа.

Например, в соответствии с ранее подписанным актом сверки с ИФНС у предприятия все обязательства были исполнены. В связи с этим, направленное требование можно посчитать ошибочным и выразить несогласие с предъявленными суммами.

Очередность текущих налогов, оплачивающихся в добровольном порядке, в 21 поле платежки обозначается цифрой 5. Данное значение проставляется до момента получения запроса о погашении недоимки.

Третья очередность при оформлении платежа по требованию налоговых инспекторов подчеркивает приоритетность погашения задолженности, а текущие налоги оплачиваются позднее.

Основанием для направления требования является проведение проверки контролирующим органом и обнаружение у конкретного предприятия долга по обязательным налоговым отчислениям, пропуск, несвоевременная уплата налогов, сборов, взносов.

Если в требовании зафиксирована задолженность по нескольким КБК, то по каждой строке формируется отдельное платежное поручение.

Также разделять нужно задолженность по налогу, пени и штрафам.

Скачать образец платежного поручения при оплате недоимки – ссылка.

Полезное видео

Как правильно заполнить платежное поручение на уплату пеней, можно узнать из данного видео:

Выводы

При невыполнении требования в установленный срок далее последует принудительное взыскание задолженности через инкассовые поручения, исковые заявления, что чревато дополнительными расходами.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ